Investir en bourse est complexe quand on débute, il faut déjà assimiler le jargon. Tous ces termes techniques qui se multiplient : dividende, croissance, bénéfice par action, CAC 40, etc. Ensuite, il faut choisir son courtier, ouvrir son compte et/ou PEA et le(s) provisionner.

Ces étapes peuvent paraître fastidieuses mais, le débutant est encore loin du compte. Il va devoir choisir une stratégie d’investissement. Et malheureusement, il existe autant de stratégies que d’investisseurs… Investir dans la valeur, la croissance, les rendements, analyse technique ou fondamentale, etc.

Pour bien faire les choses, l’investisseur devrait maitriser l’ensemble de ces notions avant d’investir le moindre euro. Ainsi, il sera à même de choisir la stratégie d’investissement adaptée à sa disponibilité, son patrimoine, sa psychologie, etc.

Mais pour maitriser un sujet dans sa globalité, il est communément admis qu’il faut y consacrer 10.000 heures. À raison de 5 heures par semaine, il vous faudra donc 40 ans d’étude… Clairement démotivant !

Si vous n’avez pas envie d’étudier en long et en large les marchés, vous trouverez ci-dessous LA stratégie à adopter. D’ailleurs cette stratégie, simple et efficace, vous permettra de réaliser des performances supérieures à celles des professionnels !

Le conseil de Warren Buffett

Si vous débutez en bourse, vous ne connaissez probablement pas Warren Buffett. Et pourtant, il s’agit d’une légende dans le domaine. En quelques mots, Warren Buffett est un homme d’affaires, né dans les années 30 dans le Nebraska, qui a fait fortune en investissant en bourse. Il est d’ailleurs dans le Top 5 des plus grandes fortunes mondiales depuis de nombreuses années.

Si vous (ou vos parents) aviez investi 1000$ dans sa société Berkshire Hathaway, vous seriez aujourd’hui à la tête d’une fortune qui frôle les 20 millions de dollars ! Mais investir comme Buffett n’est pas chose aisée, beaucoup ont essayé, très peu ont réussi.

En 2016, dans sa lettre annuelle aux actionnaires, Buffett a donné la stratégie qu’il recommande pour investir : acheter des fonds « low-cost » pour répliquer le S&P 500. Mais laissez moi, vous décrypter cette stratégie.

Un point sur le jargon boursier

Vous n’êtes pas obligé de maitriser tout le jargon boursier, mais il y a quand même quelques prérequis.

Qu’est ce qu’un fonds low-cost ?

Les fonds low-cost sont en réalité des ETF (ou trackers). Je sais, ça ne vous avance pas beaucoup. Dans les faits, ce sont des OPCVM (fonds commun de placement), tout ce qu’il y a de plus classique.

Sauf qu’au lieu d’être géré par un humain (gérant de fonds), les ETF vont se contenter de répliquer un indice. Par conséquent, les frais facturés sont très faibles comparés à un fonds géré par un professionnel.

Qu’est ce que le S&P 500 ?

Le S&P 500 est un indice boursier, représentant les 500 plus grosses entreprises américaines (cotées). Parmi ces 500 entreprises, vous avez notamment les GAFAM (Google, Apple, Facebook, Amazon et Microsoft) mais aussi Coca-Cola, Disney, Goldman Sachs, Mc Donalds, Nike, etc.

Il s’agit de l’indice de référence dans le monde. Chaque professionnel, qui investi sur les actions américaines, cherche à faire mieux que cet indice. En effet, la bourse américaine est vraiment le baromètre mondial, les entreprises US pèsent 40% de la capitalisation boursière mondiale !

Qu’est ce qu’un ETF sur le S&P 500 ?

Si l’on combine les deux notions, un ETF sur le S&P 500 est un OPCVM qui va automatiquement répliquer la variation du S&P 500, à la hausse ou à la baisse. S’il y a un changement dans la composition du S&P 500, ce changement sera automatiquement pris en compte par l’ETF.

En échange, la société de gestion prélèvera des frais de gestion, très modique (de l’ordre de 0,15% des encours). Ces frais sont inclus directement dans le prix de l’ETF, c’est totalement transparent.

Bref, vous n’avez strictement rien à faire !

Mettre en place la stratégie de Buffett

La stratégie de Warren Buffett est très simple à mettre en place, il n’y a que deux étapes à respecter.

Étape 1 : sélectionner vos ETF

Avant de choisir votre ETF, il est important de comprendre leur sous-jacent. Quel indice réplique t-il ? Vous pouvez ainsi choisir des ETF sur le CAC 40 (indice français), le DAX 30 (indice allemand), le FTSE 100 (indice anglais), etc.

D’expérience, j’investi sur les marchés américains qui affichent de meilleures performances que les indices européens. Regarder ce graphique, qui compare l’évolution du S&P 500 (rouge) et du CAC 40 (bleu) depuis 1990.

Voici quelques exemples d’ETF :

- iShares Core S&P 500 ETF (IE00B5BMR087 – 0,07% de frais)

- Vanguard S&P 500 ETF (IE00B3XXRP09 – 0,07% de frais)

- Lyxor PEA S&P 500 UCITS ETF – Capi. (FR0011871128 – 0,15% de frais)

- Amundi ETF PEA S&P 500 UCITS ETF – EUR (FR0013412285 – 0,15% de frais)

D’ailleurs, sachez que les deux derniers ETF (Lyxor et Amundi) peuvent être achetés dans le cadre du PEA ! Si vous voulez en savoir plus, n’hésitez pas à lire l’article mettre des actions US dans son PEA. De plus, ces deux ETF vont capitaliser les dividendes, c’est-à-dire qu’ils seront automatiquement réinvestis.

Étape 2 : acheter régulièrement

Maintenant, il va falloir passer vos premiers ordres d’achat. Mais quand faut-il investir ? Pour choisir le moment opportun, sans être un expert des marchés, vous avez deux solutions :

- acheter en une fois,

- acheter régulièrement pour lisser votre prix d’entrée.

La chaine Youtube de ZoneBourse a fait une superbe vidéo sur ce sujet.

Personnellement, lorsque je dois investir une grosse somme d’argent, je préfère acheter régulièrement (par exemple, tous les 15 du mois). Et en cas de baisse des marchés, je n’hésite pas à accélérer mes achats.

Est-ce rentable ?

Dans de nombreux domaines (sport, cuisine, etc.), vos performances seront proportionnelles au temps investis pour vous former et vous améliorer.

Mais en bourse, vos performances ne seront pas systématiquement proportionnelles à vos efforts. Vous pouvez travailler pendant des heures sur votre sélection d’actions et faire moins bien qu’un investisseur qui a bêtement acheté des ETF…

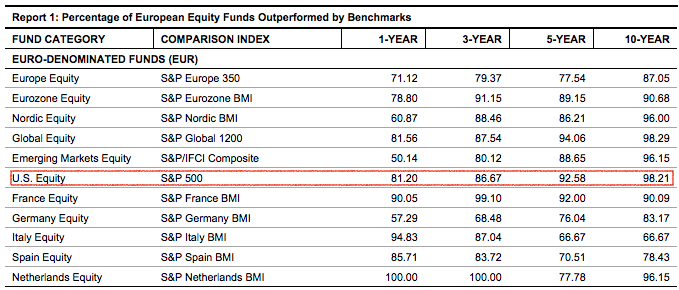

D’ailleurs, la majorité des professionnels n’arrivent pas à battre la performance du S&P 500. Regardez plutôt cette étude de la société S&P Dow Jones. Sur 10 ans, 98.21% des fonds gérés activement par des professionnels font moins bien que le S&P 500…

À long terme, acheter des ETF, vous permettra de battre (sans aucun effort) les professionnels de la finance. Depuis les années 30, le S&P 50 affiche un gain moyen de 9% (6% hors inflation) et cela malgré les nombreuses crises qui ont frappé l’économie américaine.

Pour aller plus loin

Maintenant que vous avez une stratégie simple et rentable pour investir en bourse, vous aurez du temps pour vous former, trouvez votre stratégie et peut-être améliorer vos rendements. En effet, cette stratégie peut être améliorée, notamment en essayant d’anticiper le prochain krach boursier.

Pour continuer votre formation, n’hésitez pas à vous abonner à la newsletter du blog. Je le rappelle, c’est gratuit et garantit sans SPAM. Si vous cherchez d’autres lectures, je vous conseille vivement ces 3 livres :

- L’effet boule de neige, biographie officielle de Warren Buffett

- Et si vous en saviez assez pour gagner en bourse, de Peter Lynch

- Secrets pour gagner en bourse à la hausse et à la baisse, de Stan Weinstein

Vous entrez dans un monde passionnant, mais surtout n’oubliez pas les deux règles fondamentales en bourse :

La règle numéro 1 en bourse est de ne pas perdre d’argent. La règle numéro 2 est de toujours se référer à la règle numéro 1.

Warren Buffett

Si vous connaissez quelqu’un qui souhaiterait se lancer en bourse, n’hésitez pas à lui transmettre cet article !

Salut Alexandre,

Clair, net et précis. Merci !

D’ailleurs, tu conseilles plutôt d’utiliser un PEA ou non ? Et concernant les indices américains, le S&P 500 est le plus rentable de ces dernières années ?

Hello Alexis,

Merci pour ton commentaire !

Le PEA est à privilégier (même si les trackers sont un peu plus cher). Le PEA permet de capitaliser les revenus beaucoup plus rapidement qu’un CTO (absence de frottement fiscal). D’autant plus que la durée de détention pour profiter pleinement des avantages fiscaux a été réduite à 5 ans.

D’une manière générale, le Nasdaq 100 est plus rentable que le S&P 500 mais le Nasdaq 100 sera aussi un peu plus volatile. Acheter du Nasdaq 100 au lieu du S&P 500 est une source d’optimisation de la stratégie. D’ailleurs, plus on est jeune et plus on peut prendre de risque sur son portefeuille.

Alexandre

Bonjour Alexandre,

Merci pour ton article, il est super !

Pourquoi ne pas investir dans le ETF World ? De 2000 à 2010, celui ci a battu le S&P500, deplus, il est déjà constitué à 60% des US.

Au final, je voulais juste connaitre votre position vis-à-vis de l’ETF World.

Personnellement, je possédais au début que l’ETF S&P500, mais j’ai récemment commencé à investir sur l’ETF World en lisant un autre site qui prônait sa rentabilité.

Quand je les compare, je vois bien pourtant que le S&P500 est plus performant… mais il est vrai que l’ETF World comporte une bonne partie des US + est plus diversifié.

Bonjour Southside,

Les ETF World éligibles au PEA (type CW8) ont un peu plus de frais qu’un simple ETF S&P 500: 0,38% pour le world vs. 0,15% pour le S&P 500.

Par ailleurs, sur les 10 dernières années, le S&P 500 a battu à plat de couture le World, notamment grâce à la puissance de la tech US.

D’une manière générale, je préfère investir sur l’actif qui a la plus grande force relative. Et sur les dernières années, les marchés US (Nasdaq en tête) sont les plus performants.

Si on ne veut pas se prendre la tête à sélectionner le meilleur ETF, en fonction des performances du moment, il faut choisir le S&P500. On égalera ainsi la performance de l’indice le plus suivi au monde.

Alexandre

Merci pour cette réponse. Est ce qu’on se priverait pas d’une performance potentielle de l’Europe et du restant du monde en procédant ainsi?

En toute transparence, je suis débutant dans ce monde et cherche simplement a faire une bonne décision pour mon épargne a très long terme.

Historiquement, les US sur-performent l’Europe et le monde, à long terme.

Mais quand on choisit un ETF, la première chose à vérifier c’est l’actif sous jacent ==> sur quoi j’investis ?

Le S&P 500 est plutôt orienté Techno / Santé alors que le Stoxx 600 (Europe), on est plutôt sur la Santé / Finance.

Par ailleurs, j’utilise les indices US pour diversifier géographiquement ma situation.

En effet, je vis en France, je travaille pour une société française (finance) et j’ai un patrimoine libellé en euro.

Donc les indices US correspondent parfaitement à ma situation.

Bon courage dans votre réflexion, mais gardez à l’esprit qu’il faut rester simple.

Alexandre

Bonsoir Alex,

Lecture tardive pour ma part, je suis tombé sur ton article dans la newsletter.

Article très clair, et concernant Warren ça éveil le FOMO en moi, heureusement qu’il y aura toujours des opportunités comme celle qu’il a cité que vous énoncez dans l’article.

Merci Guillaume pour votre commentaire!

Bonjour Alexandre, Merci pour ton article.

Je souhaiterai également investir majoritairement dans un ETF S&P 500. Mais j’aimerai également diriger mon investissement vers des ETF sectoriels, qui pourrait selon moi performer, comme IShares Global Water ETF ou IShares S&P/TSX Capped Information Technology Index ETF.

Quel est ton avis sur ces ETF, et comment calculer la proportion de ton portefeuille entre un ETF « Global » et des ETF sectoriels plus volatiles ?

Merci.

Louis.

Bonjour Louis,

Je ne connais pas spécialement ces deux ETF, mais mon premier réflexe est de regarder leur composition.

Quelles sont les sociétés qui composent l’ETF et surtout leur pondération.

L’ETF IShares Global Water est plutôt bien équilibrée et investit sur des sociétés type services aux collectivités. J’y vois notamment Veolia dont l’activité prestation de service eaux pèsent 30% (le reste concerne la gestion des déchets ou des prestations de services énergétiques). J’imagine que ses concurrents US doivent avoir le même profil.

Est-ce que cela correspond à ta thèse d’investissement initiale ?

Le second ETF IShares S&P/TSX Capped Information Technology Index est très concentré sur quelques valeurs. Le deux principales sociétés pèsent 49% de l’ETF et les quatre premières sociétés pèsent 78%. Cet ETF affiche donc un profil de risque assez élevé.

La proportion entre des ETF larges et des ETF plus volatiles/risqués, va dépendre essentiellement de ton âge et de ton aversion au risque. En gros, plus tu es jeune et plus tu peux prendre de risque sur les marchés.

Alexandre

Bonjour, comme la grande majorité des messages précédents, je me lance dans l’investissement en bourse dans l’optique de faire fructifier sur le long terme un argent dont je n’ai pas besoin. Je me suis déjà formé et continu de le faire.

Je m’intéresse beaucoup au PEA et une stratégie majoritairement orienté ETF PEA (World/SP500/Emerging Market/Immo).

Toutefois, certaines actions liées au compte titre ou même au seins du PEA me font de l’œil.

Ma question : est-il raisonnable et intéressant d’avoir en plus de son PEA, un compte sur « Trading 212 » par exemple pour acheter un peu chaque mois des actions à fort potentielles et dividendes (blackrock, 3M, etc.) ?

Le premier point comparatif portera sur l’imposition je suppose et non négligeable, mais cela n’empêche que cette question me taraude.

Remerciant d’avance pour la réponse.

Hugo

Bonjour Hugo,

Je ne connais pas Trading 212 mais, j’ai toujours un mauvais à priori sur ces néo-brokers basés à Chypre ou en Bulgarie…

Beaucoup d’influenceurs font la promotion de ce courtier parce qu’il y a un généreux programme d’affiliation : 1000$ par ouverture de compte !

Et puis quand c’est gratuit, c’est que vous êtes le produit ! Les clients de Robinhood en ont fait l’amer expérience cette année.

Quand on commence la bourse, la stratégie dividende est souvent alléchante : on touche chaque mois/trimestre/année un petit virement sur son compte de bourse. Mais je ne pense pas que ça soit la stratégie la plus adaptée quand on commence, surtout quand on a un petit compte.

À mon avis, il est préférable de se focaliser sur les plus values (non imposés du PEA). Les sociétés qui distribuent des dividendes sont dans la majorité des cas des sociétés matures, avec peu de croissance. Les dividendes fiscalisés (30% pour un français) ne vont pas actionner rapidement l’effet boule de neige (intérêt composé).

Alexandre

Bonjour. Je découvre votre blog, vos articles sont très clairs, je vous en remercie.

Plusieurs questions de grand-débutant :

– faut-il considérer la période à laquelle on investit son épargne : début, milieu, ou fin de mois ? Fin d'année (comme actuellement) ou début d'année (2022) ?

– existe t'il un tracker qui reprend l'intégralité des 40 sociétés du CAC ?

– Est-il juste de dire que si le CAC40 a pris +25% en 2021, le tracker est lui aussi valorisé de 25% ?

Tous mes remerciements.

Bonjour Alexandre,

Merci pour ton article que je viens de découvrir. Et qui me concerne bien en tant que débutant total !

Je pense qu'en lisant tes articles, je vrais trouver pas mal de réponses à mes questions.

Notamment, quelles actions tu choisis (et surtout pourquoi), ce que tu surveilles, etc.

Merci pour ton blog,

Merci pour ton commentaire.

Pour la sélection d’actions, je suis un adepte de la stratégie Put your money where your mouth is.

Ce style d’investissement a été popularisé notamment par Peter Lynch, gérant star des années 90 chez Fidelity.

Il a d’ailleurs écrit un livre pour détailler son approche, je ne peux que conseiller sa lecture : Et si vous en saviez assez pour gagner en bourse.

Au lieu de chercher des théories d’investissement fumeuses et hautement spéculatives (biotech, énergies renouvelables, etc.), l’investisseur a tout intérêt à acheter des sociétés qu’il connait et dont il apprécie les produits/services. Si l’investisseur aime les produits, il est très probable que d’autres consommateurs aiment ces produits, le chiffre d’affaires va donc continuer de croitre à l’avenir… jusqu’à ce que ces produits deviennent has been, que le service client se dégrade, etc…

Personnellement, je suis un gros consommateur de services tech (Netflix pour le streaming, Google pour les recherches, Amazon pour ses livraisons express, Apple et ses iPhones, Microsoft, etc.) donc, j’investis majoritairement sur ces sociétés. Après de part mes fonctions professionnelles, j’ai aussi développé mon cercle de compétences sur certains secteurs d’activité.

Alexandre