Une option est un contrat financier qui donne le droit et non l’obligation à l’acheteur d’acheter (call) ou de vendre (put) une quantité de l’actif sous-jacent, à un prix (strike) et à une date (échéance) préalablement définie. L’acheteur du contrat paiera une prime (premium).

Le vendeur de l’option va encaisser cette prime lors de la conclusion du contrat. En cas d’exercice du contrat par l’acheteur, le vendeur aura l’obligation de livrer le sous-jacent selon les termes préalablement convenu (prix et quantité).

Les caractéristiques d’une option

- Le sens

- Call, l’acheteur anticipe une hausse du cours du sous-jacent ;

- Put, l’acheteur anticipe une baisse du cours du sous-jacent ;

- Le type :

- Européen : exerçable uniquement à la date d’échéance ;

- Américain : exerçable à tout moment jusqu’à la date d’échéance;

- Le Spot correspond au cours au comptant de l’actif sous-jacent ;

- Le Strike (prix d’exercice) est le prix auquel l’acheteur de l’option pour acheter (call) ou vendre (put) le sous-jacent ;

- Premium correspond à la prime payée par l’acheteur de l’option ;

- Échéance correspond à la date de validité du contrat, l’acheteur pourra s’il le souhaite exercer cette option.

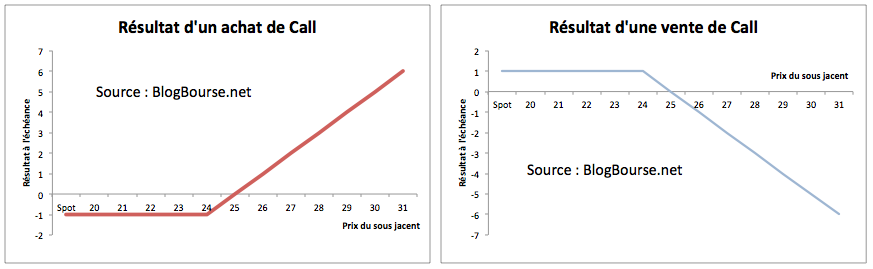

Sur cet exemple, on constate que le résultat de ce Call évolue de manière symétrique entre l’acheteur et le vendeur de l’option.

Décomposition du prix d’une option

Le prix de la prime se décompose en deux :

- la valeur intrinsèque (VI) correspond au gain immédiat réalisé par l’acheteur de l’option si elle était exercée. La VI est égale à

- Max(Spot-Strike ; 0) pour un Call

- Max(Strike-Spot ; 0) pour un Put

- la valeur temps (VT) est égale à la valeur de la prime – la valeur intrinsèque. Cette valeur temps dépend de plusieurs paramètres comme le cours du spot, le strike, la volatilité, la date d’échéance, les dividendes et les taux d’intérêts.

Modèle de valorisation – les grecs

Afin d’évaluer comment va évaluer la prime d’une option, les investisseurs calculent des indicateurs désignés par une lettre grecques.

- Le delta correspond à la sensibilité de la prime à la variation du cours spot du sous-jacent. Plus un Call sera dans la monnaie (ITM) et plus le delta sera proche de 1 (ou -1 pour un put) ;

- Le gamma correspond à la sensibilité du delta à la variation du cours spot du sous-jacent ;

- Le Véga est la sensibilité de la prime à la volatilité du sous-jacent. Une augmentation de la volatilité fera bondir le prix de la prime ;

- Le thêta correspond à la sensibilité de la prime au temps qui passe. Plus l’option s’approche de l’échéance et plus la valeur de la prime diminue ;

- Le Rhô correspond à la sensibilité de la prime à la variation des taux d’intérêts.

Il existe de nombreux pricers sur internet pour évaluer l’impact de chaque paramètre sur la valeur d’une prime.

Les stratégies sur options

Outre la mise en place de stratégie directionnelle via l’achat de Call ou de Put, il est possible de mettre en place des stratégies bien plus complexes comme la mise en place de straddle, strangle, la vente de volatilité, mise en place de call/put synthétique, etc.