Et de 4 ! Le Nasdaq 100 a enchaîné une quatrième semaine de baisse. Après avoir frôlé la correctionnelle fin mars, mon scénario baissier reste intact et plus vrai que jamais. Les indices américains ont particulièrement souffert cette semaine, accélérant leurs baissent deux heures avant la clôture vendredi.

| Hebdomadaire | Mensuelle | Trimestrielle | Annuelle | |

|---|---|---|---|---|

| S&P 500 | -3.27 | -8.80 | -8.80 | -13.31 |

| Nasdaq 100 | -3.76 | -13.37 | -13.37 | -21.23 |

| Dow Jones 30 | -2.47 | -4.91 | -4.91 | -9.25 |

| Russel 2000 | -3.95 | -9.95 | -9.95 | -16.98 |

| VIX | 18.40 | 62.45 | 62.45 | 93.96 |

| CAC 40 | -0.72 | -1.89 | -1.89 | -8.66 |

| DAX | -0.31 | -2.20 | -2.20 | -11.25 |

| FTSE 100 | 0.30 | 0.38 | 0.38 | 2.17 |

| Nikkei | -0.95 | -3.50 | -3.50 | -6.75 |

| HSI | 2.18 | -4.13 | -4.13 | -9.87 |

Allez, faisons une rapide analyse des événements de la semaine.

La semaine de tous les dangers

Cette semaine était chargée sur le plan macro et micro économique. Tout d’abord, les États-Unis ont annoncé une baisse surprise de leur PIB. Alors que le consensus s’attendait à une hausse de 1.1%, le PIB américain a reculé de 1.4% sur le premier trimestre. Pour parler de récession (officiellement), il faut que le PIB se contracte pendant deux trimestres d’affilés.

Bad news is good news

Ce week-end, j’entendais un économiste affirmé qu’il n’y avait aucune chance que le PIB US continue de baisser au second trimestre. Et que la baisse du premier trimestre était lié à des effets de dé-stockage (post Noël). Pourquoi pas… Mais force est de constater que les économistes sont surtout bons pour nous expliquer aujourd’hui, pourquoi ils se sont plantés hier.

Bref, il est intéressant de noter cette fragilité de la première puissance mondiale, alors que la FED n’a pas encore mis en place son programme de resserrement monétaire. D’ailleurs, le jour de l’annonce (jeudi), les indices US ont terminé dans le vert. Comme si les opérateurs s’étaient dit: le PIB est mauvais, la FED ne va pas augmenter ses taux aussi rapidement qu’attendus.

GAFAM en ordre dispersé

Dans le même temps, l’agenda boursier était bien rempli de publications trimestrielles et notamment de nos GAFAM. Pour rappel, ces 5 sociétés pèsent plus de 35% du Nasdaq 100 et 20% du S&P500. Et chose inhabituelle pour nos géants de la tech, certaines publications ont fortement déplu aux investisseurs.

Commençons par les mauvais élèves, Alphabet (Google) et Amazon. Les deux sociétés ont publié des chiffres en dessous des attentes des investisseurs. Alphabet a publié des bénéfices légèrement plus faibles qu’attendus et surtout inférieur au profit du premier trimestre 2021. En cassant son support 2.500$, Alphabet est officiellement rentré en phase 4.

Autre source d’inquiétude (pour moi en tout cas), la publication des résultats d’Amazon. Globalement, le chiffre d’affaires est conforme aux attentes, mais l’inflation galopante oblige Amazon à revoir ses prévisions de chiffre d’affaires pour les trimestres prochains. Mauvais timing pour Amazon, qui avait justement renforcé ses capacités logistiques (construction d’entrepôts, embauches massives, etc.) pour faire face à la hausse de la demande. Amazon a perdu presque 14% sur la semaine, et a cassé son support à 2.750$ !

Ensuite, nous avons la bonne surprise de Meta (Facebook) qui a fait moins pire qu’estimer. Mais graphiquement, la situation reste toujours préoccupante pour la plateforme de réseaux sociaux. Depuis l’annonce de son virage vers le Metaverse à l’automne dernier, le cours de l’action Meta est en baisse de presque 50%

Chez les bons élèves, il faut noter Microsoft et Apple ont tous les deux battu le consensus. Tout d’abord, la performance de Microsoft est tirée par ses activités dans le cloud et notamment la plateforme Azure. Le cours de Microsoft est campé sur la zone des 275$, en utilisant la classification de Stan Weinstein, on pourra classer MSFT en phase 3. Mais la rupture de ce support la ferait de facto passer en phase 4.

The last but not the least, Apple qui a annoncé un ralentissement de ses ventes (comme attendu) mais une hausse de son bénéfice trimestriel. La société a également prévenu que le confinement en Chine pourrait impacter négativement ses ventes (4 à 8 milliards en moins). Cependant, les investisseurs ont été agréablement surpris par l’augmentation de 5% du dividende et l’annonce de son plan de rachat d’actions (buy back), qui s’élèvera à 90 milliards de dollars.

Bref, comme on peut le voir avec nos GAFAM, les entreprises américaines restent très polarisées. Et aujourd’hui, il n’y a plus qu’une poignée d’entreprises (Apple et Microsoft en tête) qui tiennent le marché hors de l’eau. Si ces deux entreprises passaient en phase 4, ça pourrait faire de gros dégâts !

Buy the dip or Sell the rip ?

Avec la baisse de ces dernières semaines, il peut être tentant d’acheter la baisse. Forcément, depuis la fin du krach covid, la stratégie Buy the dip a parfaitement fonctionné. De plus, le milliardaire Warren Buffett a annoncé lors de son symposium annuel avoir acheté au premier trimestre pour près de 40 milliards de dollars d’actions (il garde toujours 100Md$ de cash dans sa holding).

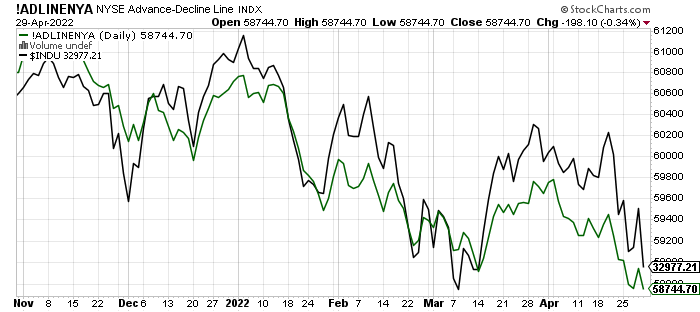

Personnellement, je reste toujours très négatif sur les actions. Tous les indices évoluent en dessous de leur moyenne mobile à 30 semaines. Par ailleurs, le Nasdaq 100 et le S&P 500 ont inscrit un nouveau point bas, validant la loi de dow baissière.

En clôturant vendredi à 12.854, le Nasdaq 100 a cassé son dernier support à 13.000 points.

Par ailleurs, la ligne des avancées/déclins a également enregistré un nouveau point bas cette semaine. La dégradation des indicateurs de participation se poursuit, la liquidité fuit les petites entreprises.

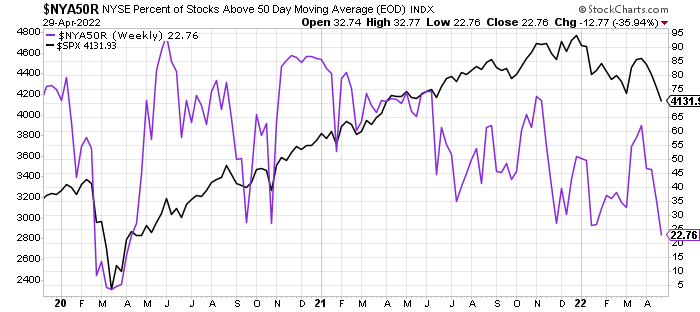

À vendredi soir, seulement 22% des actions du NYSE cotaient au-dessus de leur moyenne mobile à 50 jours. On est donc encore assez loin du seuil de capitulation enregistré en mars 2020, à moins de 5%

Vous l’aurez compris, je ne suis pas acheteur des indices (ou même d’actions). Je reste très majoritairement en cash et quelques actions détenues en mode Coffee can. D’autant plus que l’on rentre dans une période (réputée) négative pour les actions : sell in may (effet auto réalisateur ?).

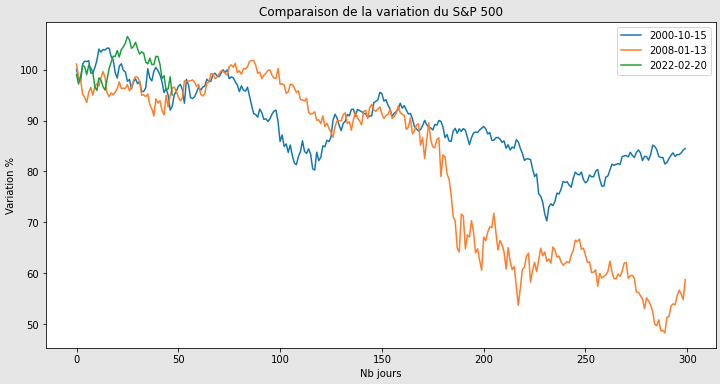

À court terme, les indices peuvent rebondir (effet technique : rachat de short). D’autant plus que lors d’un krach boursier, les indices ne tombent pas en continue/ligne droite. Longues périodes de range entrecoupées de baisses et de hausses violentes. Ces périodes sont nerveusement fatigantes pour les investisseurs et les spéculateurs.

Bonne semaine.

Merci pour l'analyse Alexandre ! J'ai aussi l'impression qu'on est encore loin de la phase de capitulation. La baisse est plus marquée sur le Russel et le Nasdaq, elle risque de se propager sur le S&P et le Dow en fonction des chiffres US et des hausses de taux qui peuvent entrainer des transferts de liquidités vers le cash et les bonds. Je suis surpris de constater la résistance de notre CAC40 alors que nos sociétés ne sont pas moins impactées par l'inflation et le risque de récession que les firmes américaines. Peut être un effet retard en attendant les hausses de taux de la BCE ?

Salut Steph,

Le transfert du cash des actions vers les obligations, je ne serais pas si catégorique. Les obligations restent encore très surévaluées, le 10Y us à un PER de 33. D’ailleurs, Paul Tudor Jones a parfaitement résumé ma pensée : https://www.cnbc.com/2022/05/03/paul-tudor-jones-says-he-cant-think-of-a-worse-financial-environment-for-stocks-or-bonds-right-now.html Les actifs (actions, obligations et immobilier) sont trop chers et l’inflation rogne le cash.

Selon moi, il y a plusieurs facteurs qui expliquent l’écart entre le CAC40 et le S&P 500.

Alexandre

Merci Alexandre pour cette publication très attendue, le baromètre refonctionne c'est top !…

Salut Dom,

Je ne sais pas si elle était très attendue mais en tout cas, il y avait pas mal de chose à dire sur l’actualité.

A+

Alexandre

Merci Alex pour ton analyse toujours aussi complète et bien analysée.

Thierry

Merci Thierry 🙂

Alexandre

Merci Alexandre, toujours un plaisir de te lire.

La volatilité est délirante, on annule sans cesse des poussées acheteuses fulgurantes la séance suivante en creusant toujours plus bas (+3.48% suivi de -4.47% les 28/29 avril, +3.41% puis -5.06% cette semaine alors que les contrats futures étaient très positifs). Avec ça, le BTC reste scotché à Wall Street, tout paraît dégradé aujourd'hui.

En tant qu'investisseur long terme sur le Nasdaq 100, j'attends mon heure, pas facile, les PER sont bas, fin 2021 un LQQ flirtant avec les 600€ aurait été acheté "all-in" sans réfléchir!

J'essaye de relativiser les discours offensifs "buy the f… dip" qu'on voit partout sur la twittosphère. J’espère juste qu’on rejouera pas la bulle .com des 2000’s avec 3 années dans le rouge vif consécutives…

Bon courage les copains!

Oui, la volatilité d’un bear market est assez folle. Ça bouge dans tous les sens (hausse et baisse), les meilleurs (pires) performances quotidiennes du S&P500 sont réalisées pendant ces périodes.

Il faut réussir à garder la tête froide et suivre son process (backtesté à long terme). C’est pas le moment de tenter de nouvelles choses à mon avis. Dans tous les cas, il est préférable d’éviter le levier (que ça soit à la hausse ou à la baisse).

Un krach comme en 2000 serait terrible pour les investisseurs. Voir les marchés baisser et rebondir pendant 2 ans et demi, voir son cash rogner par l’inflation, pas facile psychologiquement.

Alexandre

Bonjour Alexandre,

J'ai l'impression que pour le moment, il n'y a que l'or qui reste intéressant et peu risqué.

Louis

Bonjour Alexandre, Le 1er juin 2022 Lyxor et Amundi vont fusionner. Est ce que cette opération peut avoir un impact ou bien positif sur le cours de Lyxor ?

Cordialement

Jean-Paul

Bonjour Alexandre,

je voulais dire ( dans mon précédent message ) un impact négatif ou positif.

Hello tout le monde,

Il est midi et le CAC affiche +1,47%, le futures NQ100 +2,26%… Que c'est agaçant ces rebonds techniques, tellement simples au demeurant à anticiper, mais perso je reste toujours 100% cash. Ce marché peut se retourner en 2h. Les fondamentaux sont toujours bien dégradés même si on note quand même une détente en Chine avec les restrictions et des taux 10 ans US déjà bien pricés. Les valeurs de croissance pourraient être recherchées en cas de menaces de récession. Mais comme toujours, le plus dur reste le timing. Et le bottom pourrait être plus bas… ou pas.

De votre côté vous arrivez garder les pieds sur les freins ? Le LQQ est à 560 €… il me fait de l’œil, je l'ignore… C'est pénible d'attendre une capitulation retardée par de violentes secousses contraires.

Prudence. Bien à vous

Le Blog est mort snif…

Sinon toujours pas de rachat pour la part, pas de volumes importants, la capitulation ne semble pas encore être la.

Y’en aura t’il une d’ailleurs selon vous??

Bon week-end

Tout le monde a ce mot à la bouche et semble l'attendre avec joie. Si elle a lieu, la MAJORITÉ des investisseurs sera dégoutée du marché. Même vous.

C'est le principe d'une capitulation. Au rythme où ça va, le yoyo peut durer des mois ou des années.

Tu m’apprends pas grand chose mon brave ! Haha

Hello! Pour moi on reste dans du rebond technique, belle hausse qui suit un beau gadin, mais graphiquement la tendance reste baissière pour l’instant. On attend tous la capitulation mais l’ambiance générale s’améliore un peu (pic de l’inflation ?), on verra bien. Je suis comme toi, j’observe… depuis 5 mois, c’est long… tout dépend de ta stratégie (LT, scalp). On pourrait bien rentré dans un range autour des 12K qui dure.

++

Salut Alexandre,

Comment expliquer le sursaut du baromètre ?

Toujours 100% cash 😉

Au plaisir de te relire prochainement j’espère.

Le VIX qui est repassé sous les 30 peut-être?

Effectivement, la détente sur la volatilité explique que le baromètre soit repassé à l’achat.

Personnellement, je suis toujours 100% cash. Pas très confortable avec la situation économique actuelle.

Ben alors, il est ou ce krach ?

-28% YTD sur le Nasdaq 100 mais tout va bien 😉

J'ai placé un ordre d'achat à 400 euros sur le LQQ on verra bien si il passe. Ca pourrait rebondir aprés La FED cette semaine, mais ça sera surement encore un rebond technique car les mauvaises nouvelles ne sont pas encore toutes derrière nous, loin de là. Il y aura surement des profit warning sur la tech avec les résultats du 2T en juillet.

Bonjour a tous,

Beaucoup scrutent le Marché et espèrent avoir des nouvelles, des informations de ce blog.

Il est vrai que la Fed a baissé ses taux de 3.5 % a 2.80 % malgré qu'elle a dit qu'elle voulait combattre l'inflation a tout prix, mais il est vrai qu'une certaine inflation fait baisser le poids de la grande dette des États, donc apparemment cela les arrangeraient une certaine inflation.

Certains disent que le Marché n'ira pas plus bas. Personnellement j'essaye de croiser plusieurs paramètres et indicateurs pour estimer le Marché, mais plusieurs cerveaux valent mieux qu'un comme on dit.

Tenez nous ainsi au courant.

Bonjour MM,

La FED n’a pas baissé ses taux, mais les taux obligataires se détendent (notamment le 10 ans).

Est-ce un signal que l’inflation est dernière nous ou est-ce que le marché anticipe une récession ?

Difficile d’y voir clair pour le moment. Toujours très peu exposé au marché, je préfère rater le bottom.

Alexandre

Le baromètre affiche 4 !! 😱 retournement haussier ?

Retournement je ne sais pas, mais ne tout cas, j’ai recommencé à vendre des options (notamment sur la volatilité).

Mais je suis en très faible levier, on va avoir les publications semestrielles dans quelques jours.

Alexandre

Merci pour votre suivi et les informations via ce site.

Je pratique aussi les Options.

En bourse il faut aussi savoir résister aux pulsions / tentations de l'appel du pot de confiture… Il faut savoir penser a autre chose.

Un ETF a levier si son sous-jacent latéralise pendant longtemps cela lui donne une tendance baissière. A éviter donc ce genre de période.

Même si sur du très long terme les ETFs sur les grands Indices américains ont historiquement toujours bien remontés.

Lu sur une infolettre financière:

« les profits des entreprises seront nettement inférieurs aux anticipations des analystes pour le 2ème trimestre de l'année. Mais le décalage sera encore plus frappant au 3ème trimestre car les analystes continuent à afficher des prévisions déconnectées de la réalité complexe à laquelle sont confrontées les entreprises.

En théorie, quand une entreprise affiche un profit inférieur aux anticipations du "consensus" des analystes, son cours chute brutalement si l'écart est important. Donc ces déceptions devraient, en théorie toujours, provoquer une chute des indices…

Mais les investisseurs, eux , ont déjà anticipé que les analystes se trompent et sont trop optimistes. Ils ont déjà vendu des actions des groupes dont ils pensent que les profits seront inférieurs aux anticipations. L’impact de ce décalage devrait donc être amorti. Sauf si les profits sont encore plus bas que les anticipations des investisseurs qui sont nettement plus basses que les anticipations des analystes. »

De plus, on entend un partout que le marché a pricé à peu près toutes les mauvaises nouvelles (résultats à venir, inflation vers un pic, restrictions monétaires, taux…). Vous êtes d’accord avec cette analyse ? Y voyez-vous une opportunité de revenir progressivement sur les marchés ? La hausse des dernier jours illustre cet état d’esprit…

Salut, juste trois petits éléments positifs que je remarque récemment :

– deux divergences consécutives entre le vix et les gros indices us : mi-mai on avait un nouveau plus bas sur indice non confirmé par le vix qui baissait. Puis cela s'est reproduit sur le plus bas de de debut juin avec le vix qui contnuer à baisser encore plus.

– Puis mi-juillet on a le macd weekly qui croise à la hausse sa signal line. Cela n'était plus arrivé depuis fin 2021.

– Enfin sur l'adline common stock only on a observé une divergence sur 1 mois : l'adline continuait sa baisse alors que le dow jones a recommencé sa hausse. Cette divergence n'a duré qu'un mois environ.

Peut-être le début du retournement ?

Pour ma part je ne reprendrais pas position tant qu'on n'aura pas une clôture weekly > sma30 donc pour l'instant je reste hors du marché.

Pour ma part j'ai pas super bien géré cette periode : je suis actuellement 4/5 cash en € mais j'ai l'impression que ça fond comme neige au soleil face au dollars et avec l'inflation qu'on subit j'aimerais bien trouver un investissement pour placer ça rapidement. J'ai également ~20% sur un etf gold en perte de 15% (acheté quasi au plus haut, quel flair hahaha ! … ). Puis j'ai seulement 2% de mon portefeuille en short sur un bx4 mais le gain est faible car j'ai pris la position tardivement et un peu frileux et ça pourrais fondre rapidement. Avec le peu de recul sur cette première partie d'année je pense que j'aurais du passer short en janvier/février sur un gros montant car les indices étaient là… mais la psychologie et le flou dans l'interprétation des indicateurs de sentiment m'a joué des tours.

Bon courage à tous, en espérant que ça reparte au nord!

Le retournement est déjà bien parti, on pourrait avoir un beau rebond cet été avant une reprise de la correction à la rentrée lors du prochain FOMC en cas de poursuite (probable bien que niée par les marchés) de la hausse des taux.

Le nasdaq pourrait poursuivre sa hausse et le LQQ passer les 600 puis 700 et peut être 800. J'ai commencé à en accumuler, je maintiens mon objectif d'achat vers 400 plus tard cette année. Je ne suis toujours pas acheteur sur l'or, j'ai pris mes benefs sur les matières premières, il y avait un beau coup à jouer sur le dollar, maintenant peut être sur l'euro et les cryptos en cas de correction temporaire du dollar.

Rally d'été passé comme prévu, il ets temps de prendre ses benefs, j'ai commencé à shorter la semaine dernière via le DSP5 que je vais accumuler, objectif 12 euros. Le baromètre est au vert mais il est en retard, acheter sur repli maintenant est assez risqué vu la hausse de ces derniers mois et les risques de marché à venir pour la rentrée (FOMC, Chine etc).

objectif pété le DSP dépasse allègrement les 13 euros je vend et j'attend un rebond technique du S&P pour reshorter. Bons trades à tous.

Salut tout le monde,

Les données inflation CPI pourraient mettre la pression sur la FED surtout après les excellents chiffres du chômage. Entre temps le Nasdaq pourrait oser chercher les 14000 (euphorie) avant de bloquer sur la MM200 et refluer significativement à cause de la peur de la récession, des hausses agressives de la FED et des premiers effets du resserrement monétaire.

Sinon le baromètre est à 6 !! Alexandre, te connaissant, ton avis n’a pas dû changer depuis le dernier article.

Soyez prudents et surtout bonnes vacances !

Au plaisir de vous lire.

Le blog est à l'abandon? dommage !

Normal, c'est toujours plus agréable pour tous d'évoquer ses plus values, que ses moins values.

Je limite le levier, après avoir les portes de saloon au T1 et au T2.

Je remplace le Ndx par le SP500.

Hélas, ça va compliqué de payer mon PFU sur mes belles plus values 2021. ;(

Comment êtes vous investis actuellement ?

SP500 vs cac40

PER < 18

Je ne vois pas tellement le rapport entre être en perte et tenir un blog à jour…

Et puis qui te dis qu’il est en perte?

J’en doute haha

Effectivement, il n’y a aucun lien avec mes plus ou moins values.

D’ailleurs, pour être transparent, je suis en moins value cette année. Mais c’est à relativiser avec les hausses/gains de 2019, 2020 et 2021 !!

J’ai profité des dernières semaines pour vendre un peu de volatilité à court terme, ce qui a plutôt bien marché (en suivant le baromètre). À l’approche de Jackson Hole (du 25 ou 27), j’ai préféré tout couper (même si je n’ai pas de signal clair). Par ailleurs, je reçois toujours des signaux contradictoires qui m’empêchent de repasser à l’achat sur le LQQ et dans un horizon moyen/long terme.

Cette absence de direction est particulièrement difficile à gérer pour moi, donc plutôt que de faire/dire des bêtises, je préfère m’abstenir. D’autant plus que j’ai un biais baissier (toujours sur un possible krach boursier), je n’ai pas envie d’influencer négativement et de vous faire un éventuel rebond.

Bon, il faudrait que je clarifie tout ça dans un article.

Alexandre

Pas de soucis alexandre !

Nous sommes majeurs et responsables 😉

Personnellement je me suis mis au daytrading sur CFD indice en attendant.

Un régal d’apprentissage !

Je continue les ETF en parallèle pour le long terme bien sûr.

Bon week-end

Bonjour Alexandre,

Le screener EPCR 5j est bloqué au 18/08/2022 possible de le mettre à jour?

Je n'ai pas trouvé d'autre endroit ou le consulter?

en espérant un prochain retour

DOM

Bonjour Alexandre,

Tes précédents articles et le baromètres étaient très clairs pour savoir quand vendre.

Maintenant, il vas s'agir de prédire le point bas.

Un article sur le sujet 😉 ?

Les indices de sentiments des investisseurs et des consommateurs sont au plus bas, c'est généralement un bon point d'entrée.

La force des rebonds et les hautes couvertures en put montrent qu'il y a du cash et que tout le monde est à l'affut pour se replacer long.

Mais les PER sont encore haut (et probablement sous estimés car les baisses de profits ne sont probablement pas bien intégrées) et la récession, plus que probable, n'a pas encore commencé…

Qu'en penses-tu ? on commence à rentrer mode DCA ou c'est encore trop tôt et il conviendra d'attendre des indicateurs avancés de sortie de récession ? (dans plusieurs mois donc…)

Merci à toi

On a une divergence sur l'adline depuis 2 semaines : adline qui continue sa chutte alors que les bluechips du dowjones sont a la hausse. Personnellement j'ai du mal à croire a un vrai retournement a la hausse long terme maintenant mais à surveiller…

Je crois que le blog est mort…

Dommage

Des éléments qui peuvent aller dans le sens d'un retour à la hausse LT :

La divergence bullish entre l'ADline et DOW que j'avais indiquée il y a 3 semaines était sur 15 jours de quotations. Cela me paraissant un peu faiblard sur le coup. En regardant mieux ce week end : on a une divergence bullish sur tous les mois de septembre et octobre. Ce qui est déjà bien plus significatif.

J'aime bien utiliser à postériori le fait que je n'y croyais pas du tout comme un semblant d'indicateur de sentiment de petit porteur…

En plus, on a une belle divergence bullish sur le RSI / sp500 (entre juin et novembre en weekly).

A combiner avec une probabilité de récession aux USA qui est proche des 100% donc déjà bien intégrée dans les cours… Les marchés bear on une meilleur probabilité de redémarrage qd les recession sont presque complètement anticipées.

On a divergence sur le VIX également depuis quelques mois (plus haut de moins en moins haut lors des plus bas du sp500).

Je vois bien une latéralisation des cours avec baisse de la volatilité pendant quelques semaines entre 3600 et 4000 sur le sp500, puis une bonne probabilité de redémarrage à la hausse.

En adepte de stan weinstein, je ne vais pas prendre de risque inutille et je ratterai le point bas, et rentrerai en position long lorsqu'on cassera la sma30 weekly montante à la hausse, pas avant.

Divergence bullish de l'ADline/Dow sur 4 mois et demi à ce jour.

Hello tutti !

Je pense pas que le blog soit HS, c’est juste que la situation n’a pas changé, pas besoin de mise à jour.

Restez prudents, le pivot de la FED n’est probablement pas pour demain, ni le bottom…

Au plaisir de vous lire.

Salut Alexandre,

Hâte de lire ton prochain article, ça fait longtemps (mai 2022) qu'on a pas eu d'analyses qui, perso, m'aident beaucoup à y voir clair et sont toujours très pertinentes et objectives.

J'espère que tu n'as pas abandonné ce blog qui est riche en infos et fait indéniablement partie de mes favoris 🙂 En tout cas je t'encourage à continuer, tu fais du super boulot, et c'est toujours enrichissant de lire les commentaires.

Bonnes fêtes à tous !

étonnant le baromètre qui passe à 5 alors qu'on est en plein milieu d'une jambe baissière !

Rien d’étonnant le Vix est tombé sous les 21.