Ce week end, j’ai hésité à publier une nouvelle analyse hebdo. Tout simplement parce qu’il n’y a pas eu de changement majeur depuis ma dernière analyse, du 9 juillet dernier. Mais il est toujours intéressant de faire un point sur la situation technique et psychologique des marchés.

Alors faisons un point rapide (et efficace), avant de retourner lézarder au soleil (pour ceux qui ont la chance d’en avoir).

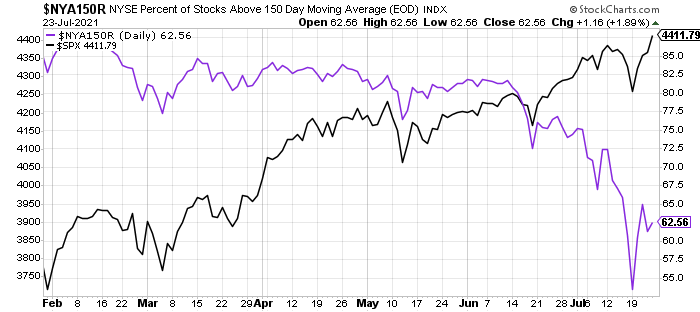

Des marchés de plus en plus faibles

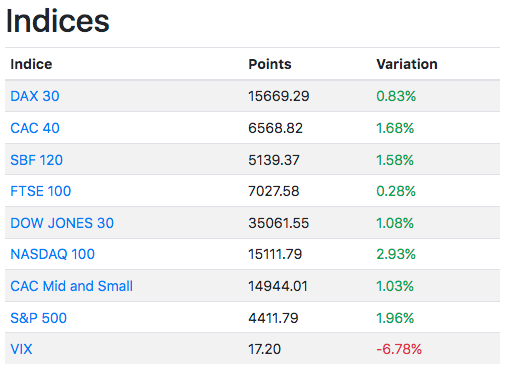

Pour rappel des faits, nos indicateurs de participation montrent des signes de faiblesse depuis le début du mois de juillet. Tout d’abord, notre ligne des avancées/déclins est entrée situation de divergence négative.

Comme on peut le voir ci-dessus, la ligne des avancées/déclins a atteint son sommet le 2 juillet. Mais le Dow Jones 30 continue de grimper, cela signifie qu’il y a de moins en moins de titres qui participent à la fête (hausse des marchés).

Alors faut-il s’en inquiéter ? Regardons ce que nous dit Stan Weinstein dans son excellent livre, Secrets pour gagner en bourse à la hausse et à la baisse :

Si la divergence se déroule sur une période courte (plusieurs semaines), le déclin à venir a toutes les chances de n’être qu’une correction dans le cours d’un marché bull. Si, en revanche, la divergence poursuit son dessin sur une plus longue période (plusieurs mois), là il y a un problème.

Stan Weinstein

Attention, une divergence courte ne se termine pas systématiquement par une correction. Mais pour moi, il s’agit d’un signal d’alerte majeur appelant à un peu de prudence (réduction du levier notamment).

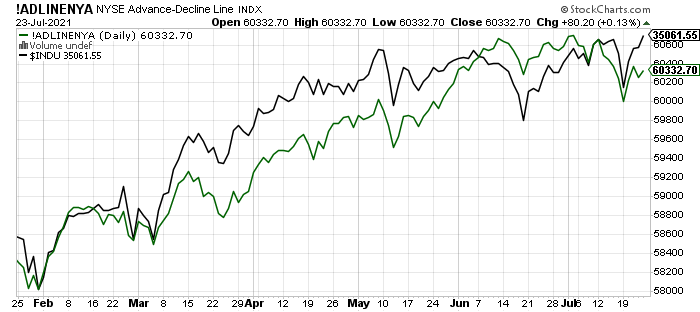

D’autant plus que nos autres indicateurs de participation ne sont pas en reste. Le New High/Lew Low à 52 semaines indique qu’il y a de moins en moins en titres qui breakent leur sommet (record historique).

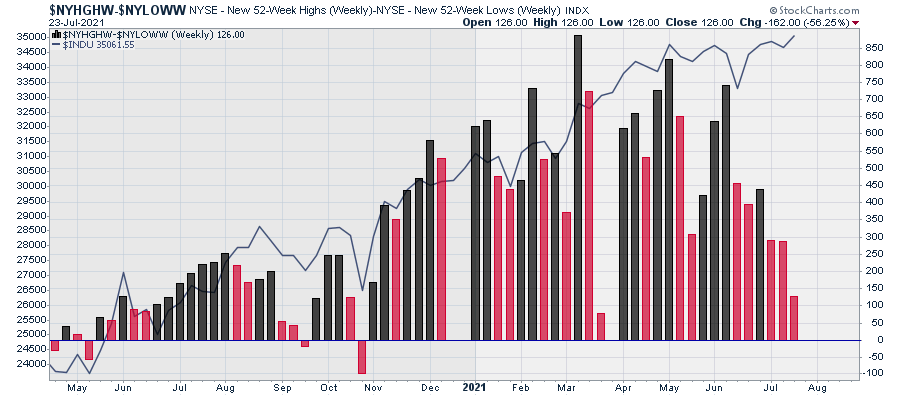

Et comme on peut le voir également, il y a de moins en moins de titres qui cotent au-dessus de leur moyenne mobile à 30 semaines (150 jours).

Bref, les marchés montrent des signes de faiblesse depuis quelques semaines. Mais ces divergences sont encore trop courtes pour annoncer un krach majeur dans les prochaines semaines. Il n’y a donc pas de signal clair et fiable de ventes.

Mais pas de signe d’euphorie

D’autant plus, qu’il n’y a pas de signal d’euphorie forte sur les marchés. Alors certes, les valorisations sont élevées mais le prix des actions est largement influencé par les taux et les injections de liquidité.

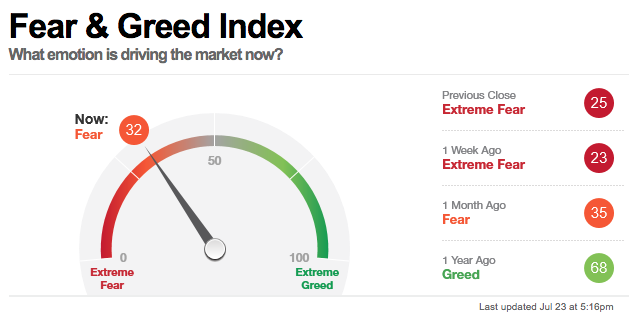

De plus, le méta-index Fear and Greed de CNN est toujours en territoire de peur.

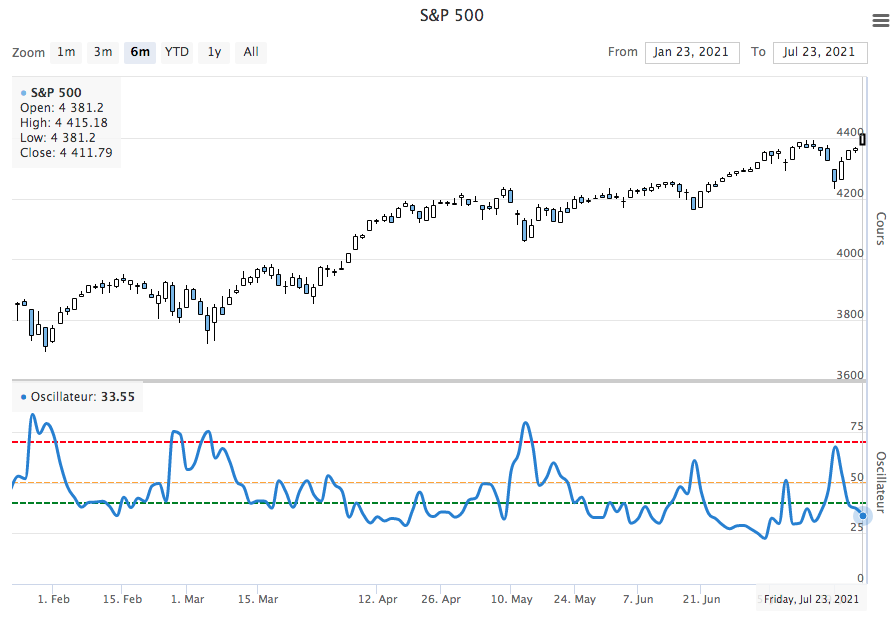

Notre Trader Fear Index est également en territoire neutre. En début de semaine, notre TFI a frôlé la zone rouge mais il est vite revenu à la raison tout comme les indices boursiers.

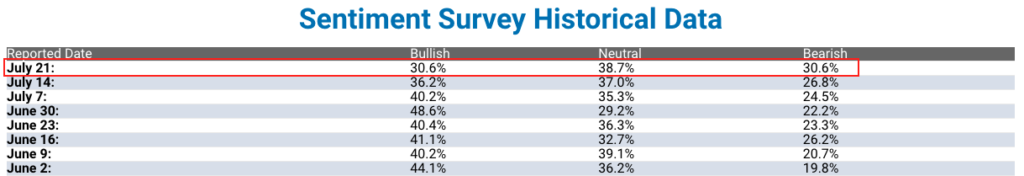

Et même pire, si on regarde le AAII survey (qui mesure le sentiment Bull/Bear des petits porteurs américains), on peut voir qu’il y a autant de haussier que de baissier sur les indices.

Comme on a pu le voir par le passé, plus l’euphorie est forte et plus les corrections sont violentes. Mais en ce moment, il n’y a pas de sentiment d’euphorie sur les marchés.

C’est probablement pour cette raison que la baisse de lundi a été aussi rapidement jugulée, les investisseurs ne sont pas euphoriques, ils ont du cash et on acheté la baisse. Les semaines à venir vont être cruciales : comment va évoluer la participation ? comment va évoluer l’euphorie ? Impossible à dire, mais il faudra être réactif dans un sens comme dans l’autre.

Ma semaine sur les marchés

Lundi, j’ai profité de la baisse pour racheter (à 725€) une partie des LQQ que j’avais vendus. Les jours suivants, j’ai racheté la totalité de mes LQQ vendus (environ à 755€) quand j’ai vu que les indices ne baissaient pas plus. Pas vraiment de gain ou de perte sur cette opération, mais mon courtier est content.

Cependant, je ne compte pas ouvrir de nouvelle position acheteuse (ou vendeuse) avant d’y voir un peu plus clair.

La semaine prochaine, la micro-économie va reprendre le dessus sur la macro. Comme vous pouvez le voir, de nombreuses sociétés (notamment technologiques) vont publier leurs résultats semestriels cette semaine.

Soyez prudent et bonne semaine.

Bonjour Alexandre,

Faut-il prendre en compte plutôt ton AD line qui se trouve dans le SCREENER de ton blog ou le graphique du stockchart que tu as mis ici?

Les points hauts sont différents on dirait !

Merci pour l'article ! 😉

Bonjour Jérémy,

Sur le screener, je me source sur le site du wall street journal. J’avais eu un bug en mai, peut être est-ce l’explication avec la différence sur Stockcharts ? Personnellement, je préfère Stockcharts depuis (plus fiable pour moi ^^).

Alexandre

Bonjour Alexandre, quasi 2 mois de divergence sur l'adline common stock only (depuis le 7 juin). Est ce que tu surveilles cette adline également ?

Hello Patate,

Le problème de l’A/D Line common stock only, c’est qu’elle donne une vision partielle (et parfois fausse) de la réalité.

McClellan a fait un article sur ce sujet : https://www.mcoscillator.com/learning_center/weekly_chart/why_dont_we_use_just_common-only_a-d_numbers/

Alexandre

Bonjour, merci pour l'article c'est intéressant ! si je peux mettre un bémol c'est qu'il donne des exemples de divergence donnant des faux signaux mais sur un temps d'investissement plutot moyen terme, je pense qu'il utilise pour faire des coups en swing trading … perso si seulement l'une de ces deux ad line me dit que ça pu sur 4 ou 5 mois je sortirait de mes positions en cash sans forcement shorter agressivement… (ps: je n'ai pa encore lu ton dernier article peut être qu'il va me faire changer d'avis…) d'ailleurs on a une divergence bizarre ces derniers jour entre la common qui continu de s'effondrer et l'autre qui remonte bien… ce sera intéressant à suivre!

Pas grand chose de neuf cette semaine, nos indicateurs de participation continuent de diverger. Cependant notre A/D Line s'est un peu reprise cette semaine