Wall Street a passé la semaine en territoire négatif, le Dow Jones perd 3,5% tandis que le S&P 500 baisse de 1,9%. Le Nasdaq 100 limite la casse en ne perdant que 0,3%. Cette baisse s’accompagne d’une violente hausse de la volatilité, puisque le Vix a grimpé de 32% sur la semaine.

Et pour cause, les banquiers centraux se sont réunis cette semaine lors de la traditionnelle réunion du FOMC. Et comme vous pouvez vous en douter, les discussions ont tourné autour de la reprise économique et notamment sur la hausse de l’inflation.

Alors en cette période d’incertitude et après la hausse des indices, vous vous posez probablement la question de prendre vos bénéfices ? Faisons le point sur la situation des marchés et ce début de correction des indices.

Tapera ou tapera pas ?

Premier constat, la reprise économique est plus forte qu’attendue aux États-Unis. Mercredi, la FED a revu à la hausse ses prévisions de croissance pour 2021. Le PIB américain devrait augmenter de 7% en 2021 et le chômage devrait quant-à lui se stabiliser autour des 4,5% !

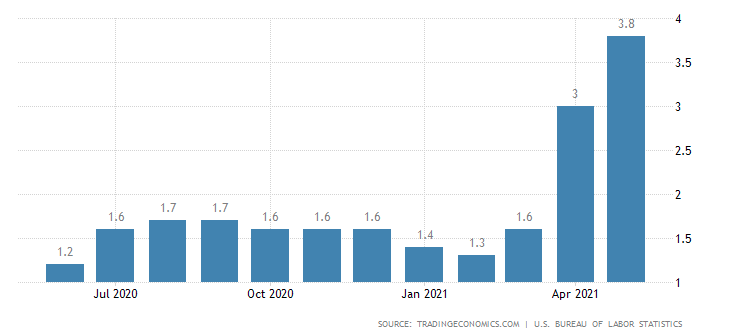

Par conséquent, l’inflation repart également à la hausse. L’indice Core Inflation Rate augmente de 3,8% en mai sur 1 an, soit le taux le plus élevé depuis juin 1992. Cette hausse de l’inflation est notamment portée par la hausse du prix des matières premières et le prix des véhicules d’occasion.

Pour juguler cette inflation, les membres de la FED se sont prononcés pour une première hausse des taux d’intérêts dès 2023. Par ailleurs, 7 membres sur 18 étaient même pour relever les taux dès 2022. Dans le même temps, les membres de la FED ont ouvert le débat sur une possible réduction de ses achats d’obligations sur les marchés. Pour mémoire, la FED rachète 120 milliards de dollars d’obligations par mois.

Il faut comprendre que la capitalisation boursière totale est fortement corrélée à la taille du bilan de la FED. Sur son compte Twitter, RecessionALERT a mesuré la corrélation du Wilshire 5000 (indice content l’ensemble des actions américaines) avec la taille du bilan de la FED. Et comme on peut le voir, la corrélation est importante (indice de détermination de 0,81).

Bon même si cet indicateur est intéressant, il ne s’agit que d’un indicateur de survalorisation (et non de timing). Les marchés peuvent rester chers longtemps, sans que la moindre correction ne pointe le bout de son nez.

Bref pour en revenir aux annonces de la semaine, il est étonnant de constater qu’elles n’ont pas provoqué une explosion à la hausse des taux à 10 ans US. D’ailleurs, on peut constater que le 10 ans US est au plus bas depuis mars dernier, lorsque les craintes d’hyper inflation avaient émergé.

C’est probablement pour cette raison que le Nasdaq (très sensible aux variations de taux) a limité ses pertes, par rapport au Dow Jones 30 ou au S&P 500. Maintenant, il est l’heure de regarder nos traditionnels indicateurs long terme.

Analyse hebdomadaire

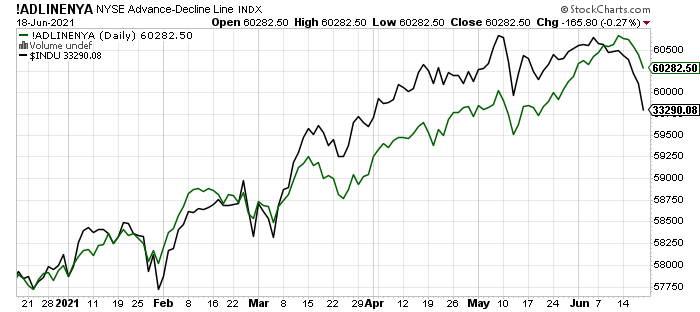

Comme d’habitude, commençons par l’analyse de nos indicateurs de participation. Première bonne nouvelle, notre ligne des avancées/déclins baisse moins rapidement que le Dow Jones 30. Il n’y a pas de vente panique sur les plus petites sociétés de la cote américaine. Par ailleurs, nous n’avons aucune divergence donc à moyen/long terme, pas de risque de krach boursier.

Mais faut-il profiter de cette première correction pour acheter ? Ou est-il préférable de garder ses cartouches pour les prochaines semaines ?

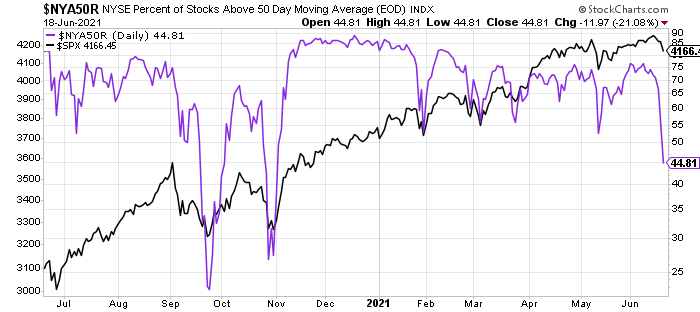

Premièrement, on peut constater que 44% des actions du NYSE cotent au-dessus de leur moyenne mobile à 50 jours. Pendant les corrections de l’automne 2020, ce pourcentage était descendu jusqu’à 25 !

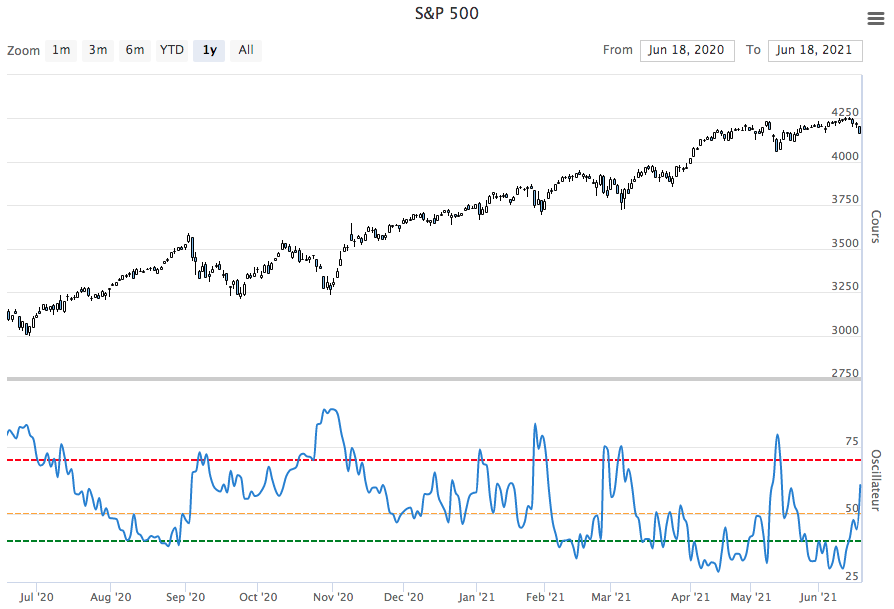

Deuxièmement, on peut constater que notre Trader Fear Index est monté à 60% ce vendredi. Mais lors des précédentes corrections, le TFI avait dépassé la ligne rouge, atteignant le seuil des 80% (voir même 90%).

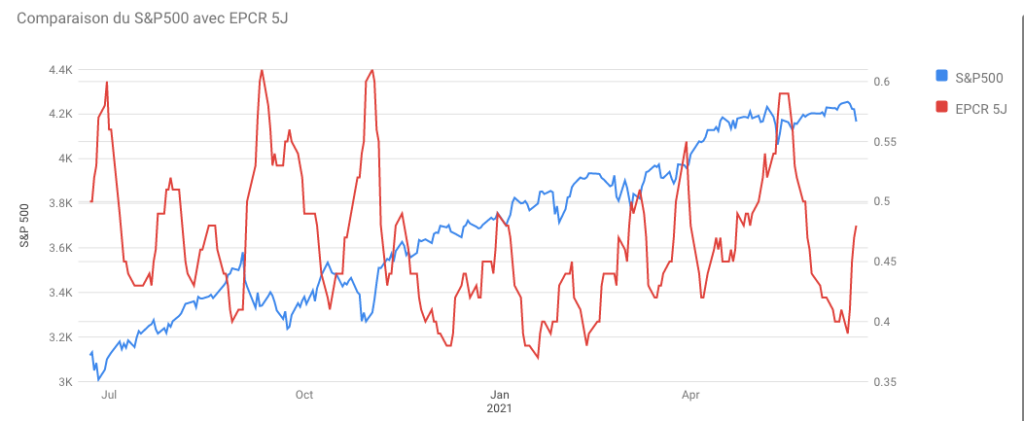

Troisièmement, je note que l’Equity Put Call Ratio est toujours relativement basse (0,48). Lors des précédentes corrections, l’EPCR avait grimpé jusqu’à 0,6.

Bref, vous l’aurez compris : je pense que les marchés peuvent continuer à corriger, sans pour autant remettre en cause la tendance haussière à moyen/long terme. Par conséquent, je vais particulièrement suivre l’évolution des 3 indicateurs mentionnés ci-dessus pour trouver un point d’achat (swing ou long terme).

Ma semaine sur les marchés

Sur ces niveaux de valorisation et d’incertitudes, je n’ai pas renforcé mes achats sur les marchés US. J’en ai d’ailleurs profité pour vendre quelques actions cycliques, qui avaient beaucoup monté (notamment Akwel). Cependant mon niveau de cash reste très faible, puisqu’il est autour 4% seulement.

En fonction des évolutions du marché, je vais probablement acheter des ETF S&P 500 plutôt que du LQQ, dont le prix est venu tutoyer les 680€.

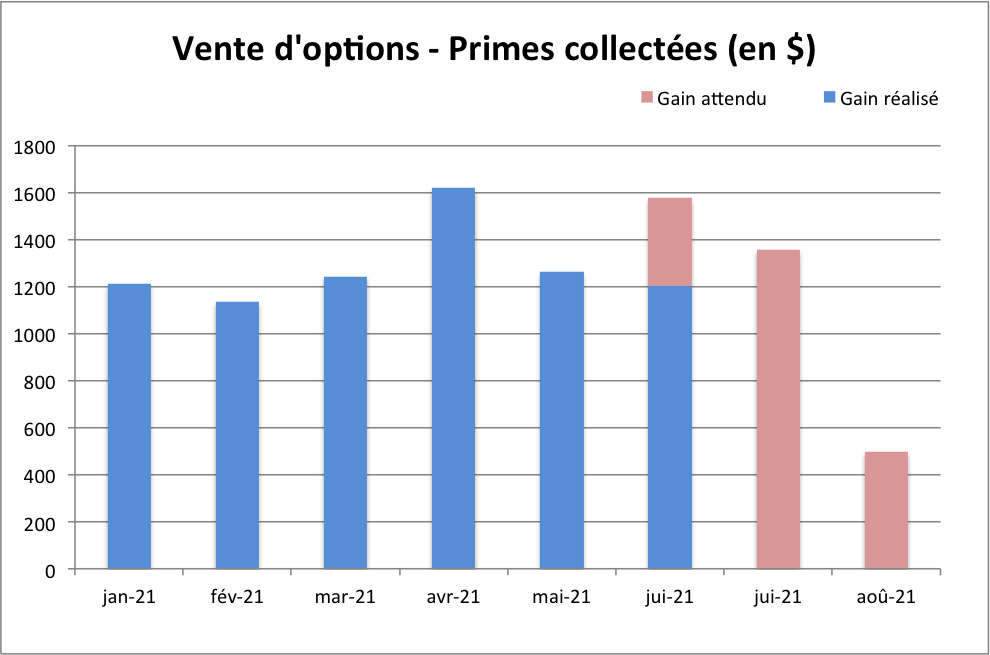

En ce qui concerne mon trading d’options, je continue d’engranger des primes semaine après semaine. Sauf accident industriel, le mois de juin devrait se terminer avec un gain de 1.575$ (brut). Il est intéressant de constater que les mois les plus rentables ont été avril et juin. La performance de ce trading d’option se fait notamment grâce à la volatilité des mois de mars et mai 2021.

Quand les marchés sont en baisse et que la panique gagne du terrain, il ne faut pas avoir peur d’adopter des positions contrariantes.

Bonne semaine !

Bonjour Alexandre,

Merci encore une fois pour cette analyse très complète.

Thierry

Bonjour Thierry,

Au plaisir, merci pour ta fidélité au blog 🙂

Alexandre

Bonjour à tous,

Merci Alexandre.

L'Euro ayant perdu environ 2% face à l'USD sur la semaine dernière, pour nous la baisse est à peine significative. Le MSCI World en EUR a même progressé de +0.39%.

Bref, pas encore le moment de renforcer selon moi.

Louis

Hello Louis,

Effectivement, la baisse de l’EUR est une excellente chose pour nous qui sommes investis en $ !

Alexandre

Bonjour à tous,

Bonne analyse pour cette semaine, pour ma part, j'ai réduit ma part de levier en vendant 2 CL2 (achat 2533, vente 3321), hormis le LQQ, je vais rester sur du SP500 sans levier pour mon bien être psychologique.

Bonne semaine à tous !

Hello,

Très important d’être à l’aise avec son portefeuille !!

J’ai vendu quelques stocks qui avaient bien marchés mais qui ne pèsent quasiment rien dans mon portefeuille. Notamment Piscine Desjoyaux !

Alexandre

Hello à tous, je viens de voir sur du très long terme l'analyse du Nasdaq, je vous partage mon screen et je pense qu'on est au tout début d'une bulle qui peut monter très haut:

https://zupimages.net/viewer.php?id=21/25/1khx.jpg

Qu'en pensez vous?

Bonne journée

Salut Florentin,

Je pense que cela peut encore monter plusieurs semaines à la force d'une bulle et que cela va éclater d'ici la fin de l'année. J'espère que nos indicateurs nous feront sortir avant la chute vertigineuse.

Thierry

Hello Thierry et Florentin,

Toujours compliqué de comparer deux périodes et d’en tirer des conclusions.

Pas sur que ça soit rentable à long terme, je préfère de loin surveiller nos indicateurs favoris 🙂

Alexandre

Salut à tous,

N'oublions pas que dans le passé il y a eu des périodes de 20 ans durant lesquelles la bourse n'a quasi rien rapporté, principalement en période inflationniste.

Donc oui, gardons un oeil attentif aux indicateurs d'Alexandre.

Et bien garder à l'esprit cette règle: un krash n'arrive jamais quand beaucoup de monde s'y attend.

Il y a 2 ou 3 mois, Ray Dalio a dit qu'il pense qu'on est dans une bulle, mais qu'on n'est encore qu'à la moitié environ de celle-ci. Donc profitons de la bulle tant qu'on pourra.

Le LQQ vient de toucher les 700€ !!!!

Salut, je dirais même mieux, 722 pour le LQQ, c'est pas un peu n'importe quoi? Je reste encore dans le marché parce que c'est ma stratégie, mais j'investie de plus en plus à contre coeur depuis 3 mois.

Vous en pensez quoi? On a fait 113% de plus value sur le Nasdaq et 280% sur le LQQ depuis le plus bas du krack Corona, il serait peut être temps de souffler.

J'avoue que je n'ai pas beaucoup acheté du Nasdaq pendant le gap (10% environ de mon portefeuille) mais pas mal de CL2 et de MSCI World, mais j'aimerai bien une correction pendant l'été->octobre et revenir sur des bases plus saines.

Mais bon, comme on dit, le marché peut rester plus irrationnel que ma santé mentale.

Hello Florentin,

Idem je n’ai pas passé d’ordre sur le LQQ depuis le dip de mai. J’ai vendu quelques actions pour dégager du cash au cas où.

Même sur mes ventes de puts, j’ai un peu de mal à me placer. La volatilité est basse, il faut prendre plus de risque.

Bref, l’année 2021 est déjà très bonne niveau performance, il ne faudrait pas tout ruiner par excès d’avidité.

Alexandre

Hello,

La croissance économique est au RDV et les marchés continuent à monter. Ca me semble normal. Ca veut dire que les politiques économiques produisent les effets attendus. La Fed rassure les marchés en montrant qu'il y a un débat sain. Le LQQ n'a jamais été aussi dynamique. La baromètre d'Alexandre est plein vert!

bonnes vacances à tous

Hello,

Oui, tout semble aller pour le mieux. Mais restons tout de même prudents et continuons de suivre nos indicateurs.

Bonnes vacances!

Hello Louis,

À mi-année, la performance des indices (et de nos ETF) est excellente.

Il ne faut pas se laisser griser par ces performances.

Alexandre

Hello Tom,

Effectivement, la reprise est bien là aux USA. Ça repart fort, peut être même trop fort ?!

Bref, pour le moment pas d’alerte, je suis le mouvement.

Alexandre

Bonjour Alexandre,

Possesseur fainéant de LQQ depuis quelques années, je me penche en ce moment sur les options et les stratégies qui pourraient correspondre à mon approche des marchés US.

Sur ton blog, tu as déjà évoqué la vente d'options comme moyen de se verser une rente par la collecte de primes.

Je voulais avoir ton point de vue sur les options LEAPs comme véhicule d'investissement long terme comparé à l'achat d'ETF SP500 (la stratégie de base que je suis avec succès depuis quelques années). C'est un sujet assez complexe mais qui aurait, je pense, toute sa place dans tes recherches: long ETF vs long LEAPs.

Merci encore pour tes analyses toujours pertinentes !

Jeremy

Bonjour Jeremy,

Les options LEAPS sont des options long termes (6 mois à 3 ans).

Pour moi, je ne vois qu’un seul avantage à ces options : le levier, tout en maitrisant le theta (érosion de la valeur temps).

De mémoire, les deux jeunes du film The Big Short ont fait leur fortune grâce à ces options. Ils achetaient des options OTM sur des entreprises en difficultés sur des échéances longues. Par conséquent, les primes payées étaient faibles et si leur scénario se réalisait, les gains (multipliés par le levier) étaient gigantesques. Risquer 1$ pour gagner 10, 20, 50 ou 100$

Je n’ai jamais creusé le sujet sur le S&P 500 ou le Nadsaq 100, mais je trouve le potentiel de hausse trop faible pour aller sur des LEAPS. D’autant plus que mes indicateurs ne me protègent pas contre une baisse à 12 mois.

Alexandre

Par transparence, j'ai vendu quelques LQQ aujourd'hui à 745€.

Je n'ai pas vraiment de signal de vente, mais la hausse me parait démesurée. Depuis le "dip" de mai, le Nasdaq a gagné presque 14% en ligne droite…

Ah ! Rupture du DCA alors? Haha

La dernière fois ou j’ai fait ceci cela ne m’a pas réussi personnellement (d’ailleurs a l’instant ou l’on parle il atteint 750€!)…

De plus il a monté en ligne droite sans corrections majeures certaines années il me semble… ?

Cette fois je passe mon tour !

Oui, l’approche des 15.000 points sur le Nasdaq 100 me fait un peu peur…

D’autant plus, qu’on a des indices de participation qui se dégradent lentement

Mais comme, il n’y a pas de signal clair. Je n’ai vendu qu’une petite partie de ma position. J’ai environ 15% de cash, tous comptes bourse confondus. L’année est déjà excellente, il ne faudrait pas la gâcher par excès d’avidité.

Hâte de connaître ton opinion sur le marché dans ton prochain article alors !

Bonne journée !

Bonjour,

Je vais attendre le haut du canal haussier pour vendre. Alexandre a raison, nous avons fait une année exceptionnelle et être tranquille est le plus sage des conseils .

Bonne journée !

Et en 2020 et 2019 Florentin?

Tu te serais arrêté à 30 % de performance "parce qu'il faut rester tranquille"?

Tu te serais assis sur les 50% restant?

C'est un non sens.

D'autant plus lorsqu'il n'y a pas de signaux de ventes clairs.

Alors vendre une petite partie oui, vendre la totalité jamais.