L’été est presque terminé, j’espère que vous avez passé de bonnes vacances. Mais maintenant, il est l’heure de revenir aux choses sérieuses et de reprendre nos traditionnels débriefings hebdomadaires.

La semaine avait pourtant commencé calmement, mais vendredi, nos indices favoris sont partis à la cave. Encore ce satané risque inflationniste.

Par conséquent, la bourse de New York termine en nette recule sur la semaine. Dans le même temps, on peut constater que l’indice de la peur, le Vix grimpe de 27% sur la semaine. Est-ce le retour de la volatilité sur les marchés après le calme de l’été ?

| Performance | Hebdomadaire | Mensuelle | Trimestrielle | Annuelle |

|---|---|---|---|---|

| S&P 500 | -1.69 | -1.42 | 3.75 | 18.70 |

| Nasdaq 100 | -1.36 | -0.91 | 6.09 | 19.80 |

| Dow Jones 30 | -2.15 | -2.13 | 0.30 | 13.07 |

| Russel 2000 | -2.81 | -2.03 | -3.59 | 12.80 |

| VIX | 27.67 | 27.12 | 32.34 | -7.91 |

Alors faisons le point sur la situation des marchés. D’autant plus que l’on rentre dans une saison statistiquement défavorable aux actions !

Septembre, le mois de tous les dangers

En bourse, il y a un fameux proverbe qui dit de vendre en mai et de revenir plus tard. Mais comme nous l’avons vu dans un précédent article, Sell in May and Go Away est un conseil perdant à long terme.

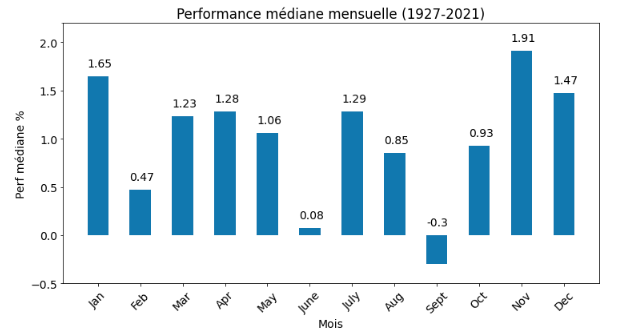

Cependant, notre analyse de la saisonnalité n’a pas été vaine ! Puisque comme le montre le graphique ci-dessous, le mois de septembre est le seul mois avec une performance médiane négative pour le S&P 500 (depuis 1927) !

Par ailleurs, il ne faut pas oublier que la performance 2021 est déjà exceptionnelle. Au moment où j’écris ces lignes, le Nasdaq 100 et le S&P 500 ont quasiment gagné 20% depuis le 1er janvier. Il ne fait pas oublier que les arbres ne montent pas jusqu’au ciel et qu’une correction serait tout à fait saine.

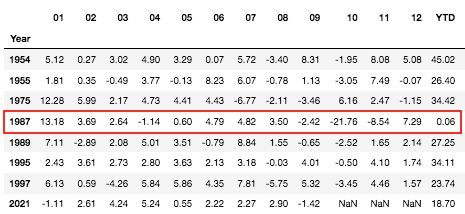

Et quand je dis que cette performance est exceptionnelle, c’est parce que dans l’histoire, je ne compte que 8 occurrences depuis la fin des années 1920. Bref, sur ces 8 occurrences, on peut constater que la performance annuelle du S&P 500 (YTD) a toujours été positive et cela, même en 1987 !

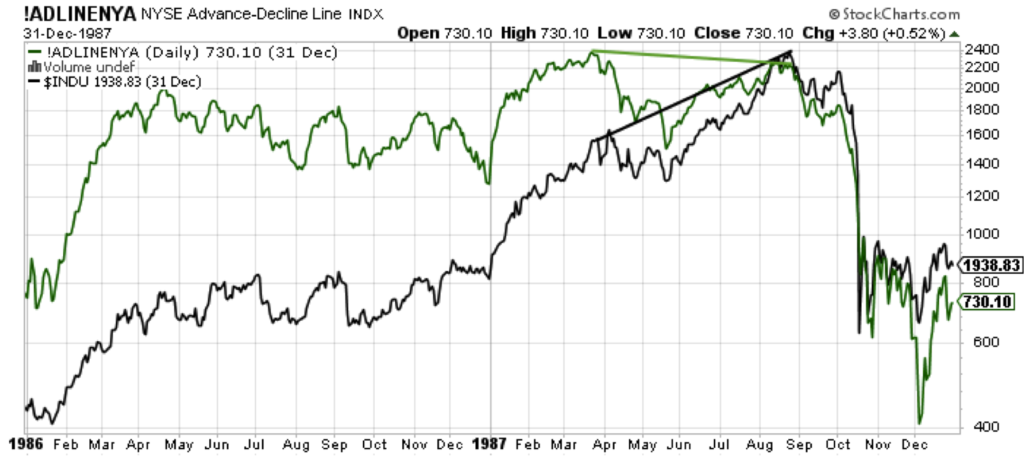

L’année 1987 a été marquée par le plus violent krach de l’histoire. Suite à une vive remontée des taux longs (tensions inflationnistes), le Dow Jones a perdu en l’espace d’une seule journée (le 19 octobre) 22% ! Mais avant que le marché ne s’écroule, on peut constater qu’il a lancé plusieurs signaux d’alerte. Et notamment, une divergence de l’A/D Line d’une durée de 6 mois.

Performance annuelle très élevée, tensions inflationnistes, remonté des taux, divergence de la ligne des avancées/déclins, ça ne vous fait pas penser à quelque chose ?

Bon si j’étais un vendeur de peur, je vous laisserais avec vos doutes et vos peurs. Mais comme je ne vends rien (même pas mes LQQ), faisons le point sur la situation technique et psychologique des marchés.

L’analyse des marchés

Tout d’abord, l’ensemble des grands indices boursiers américains évoluent au-dessus de leur moyenne mobile à 30 semaines. Par ailleurs, on peut constater une belle trendline haussière sur le Nasdaq 100. Depuis sa formation en novembre 2020, l’indice américain est venu rebondir plusieurs fois sur cette dernière.

Personnellement, je surveille l’éventuelle cassure de cette trendline. En effet, les spéculateurs à court terme pourraient profiter de ce moment de faiblesse pour mettre en place des stratégies baissières. D’autant plus que les spéculateurs de toute part attendent (depuis quelques mois) un signal pour shorter les indices.

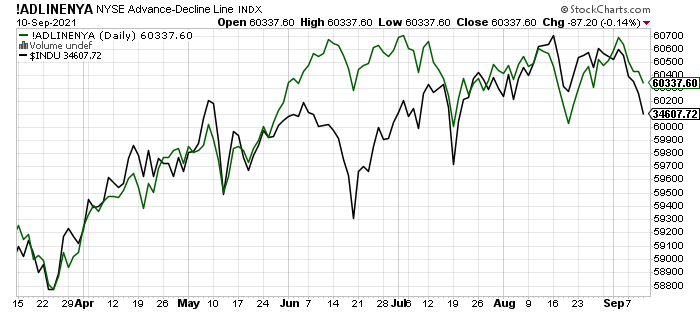

Par ailleurs, depuis le début de l’été, nous avons remarqué une autre faiblesse dans le marché. En effet, la ligne des avancés/déclins ne suit plus la hausse des indices. En d’autres mots, seule une minorité de titres participe à la hausse des indices. Les gros investisseurs, anticipant des difficultés futures, sortent des small et mid cap pour se replacer chez les leaders (réputées plus solides et moins volatiles).

Et comme on peut le voir ci-dessus, la divergence n’est toujours pas résorbée malgré un rebond fin août. Selon notre décompte, la divergence entame son 3e mois. Rien d’alarmant à ce stade, mais les prochaines semaines vont être décisives. Va-t-on vers un krach fin 2021 ou début 2022 ? Ou la situation va-t-elle se résorber d’elle-même ?

Sur BlogBourse.net, nous n’avons pas de boule de cristal à disposition. Il faudra donc suivre attentivement l’évolution de la situation pour adapter nos positions !

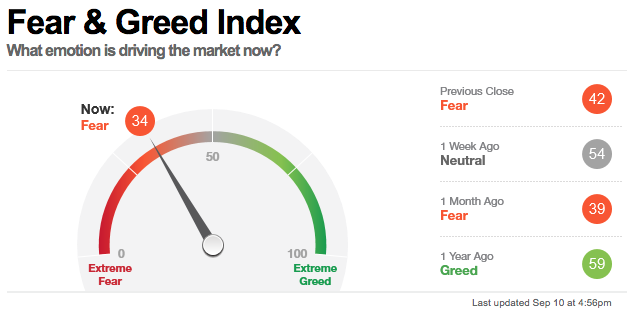

D’un point de vue sentiment de marché, il n’y a pas d’euphorie généralisée. Le CNN Fear and Greed index est d’ailleurs en territoire de peur (34/100).

Alors que faire ?

Au moment où j’écris ces lignes, je n’ai absolument aucune raison de vendre mes positions longues sur les indices américains. Et j’ai encore moins de raison de passer short ou de couvrir mon portefeuille avec du BX4 ou des options.

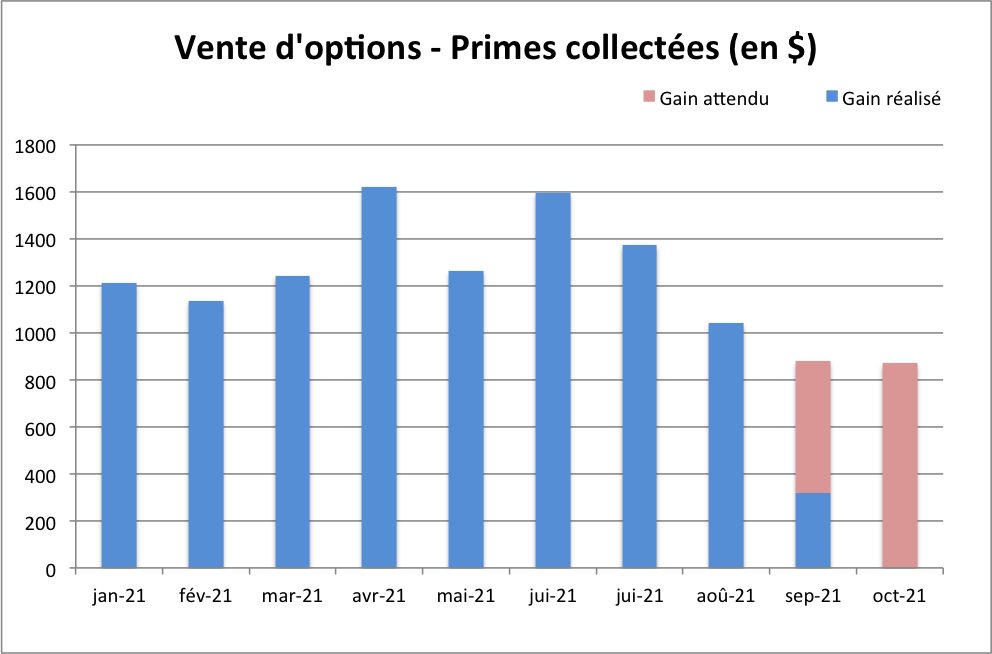

Cependant, face aux incertitudes du moment, je n’ai pas renforcé mes positions sur le LQQ. De plus, j’ai un peu levé le pied sur mes ventes de puts, comme en témoigne la performance de mon portefeuille depuis le mois d’août.

Cette période est toujours délicate à aborder puisqu’il ne faut ni céder à l’euphorie, ni céder à la panique. Dans la mesure du possible, il faut se couper du bruit ambiant des marchés (télévision, réseaux sociaux). Il y aura toujours un vendeur de pelles (formateurs, coachs, brokers, influenceurs, etc.) pour jouer avec vos biais cognitifs.

Personnellement, je vais rester orienté process. Dérouler la stratégie : surveiller l’évolution de l’A/D Line, surveiller comment évolue le cours du Nasdaq 100, surveiller notre baromètre. Si ces 3 indicateurs virent au rouge, j’allégerai mes positions. Mais en attendant, je vais appliquer le précepte de Charlie Munger : sit on your ass !

Salut Alexandre, merci beaucoup pour tes impressions du moment, ça fait plaisir de te relire après la torpeur estivale.

Effectivement, les incertitudes ne manquent pas. Après, outre le scénario d’un krach faisant suite à une détérioration continue de la ligne AD et d’autres indicateurs, la consolidation peut aussi être plate pendant des mois… Le flou domine mais en bourse c’est une constante.

Hello EnzB,

Merci pour ton commentaire.

Effectivement et ce flou permet de créer des opportunités d’achat sur actions et indices.

Il faut juste savoir agir au bon moment et avec le bon niveau de risque (exposition, levier).

Alexandre

La décision de justice contre Apple est un vrai problème puisque de plus en plus d’autorités pensent qu’il faut au moins réglementer les GAFA.

Les investisseurs peuvent se grouper pour y trouver un prétexte sérieux de prise de bénéfices.

Ça peut aller très vite.

Bonjour,

Ca fait des années qu'on entend ça… Rien de bien neuf. Personne n'a vraiment envie de tuer la poule aux oeufs d'or.

Le démantèlement des GAFAM est un vieux serpent de mer.

Les États-Unis assoient leur domination mondiale grâce à leur GAFAM, pourquoi les mettre en difficulté délibérément ?

On fait un peu de politique, on met une amende de temps en temps et le peuple est content.

Salut Alex,

Merci pour ton article! T'as tout dit !

Bonne rentrée.

Nicolas

Merci Nico 🙂

Merci pour cet article.

Je reste toujours avec un peu de cash car le LQQ me semble valider une cassure vers le bas d'une épaule tête épaule, objectif 775 à recharger.

Bonne journée à vous tous et soyer prudent !

Merci Florentin,

J’attends également un meilleur prix pour renforcer, on verra si on est servi dans les prochains jours/semaines.

Alexandre

hello Alexandre,

le marché devient nerveux avec les anticipations sur le tapering de la Fed. La question se pose pour les 4 prochains mois de commencer à dégager des liquidités sur des niveaux de sommets pourquoi pas 850 / 840€. La réunion de novembre de la Fed va décider de la perf de LQQ pour la fin de l'année.

Recharger vers 775€ à très court terme est également tentant pour ceux qui comme moi on vendu cet été à 750€.

J'ai tendance à raisonner sur mon bilan à fin d'année mon portefeuille vs le marché.

Au plaisir de lire tes prochaines analyses

Hello Tom,

Oui, il y a beaucoup d’incertitudes sur les marchés. Mais les opportunités d’achat se créent grâce à ces petits moments d’hésitation/peur.

Sans signaux clairs de vente, je reste à l’achat sur les indices.

Attention, la performance réalisée peut être une mauvaise conseillère. On peut être paralysé ou au contraire, grisé par cette performance passée.

Alexandre