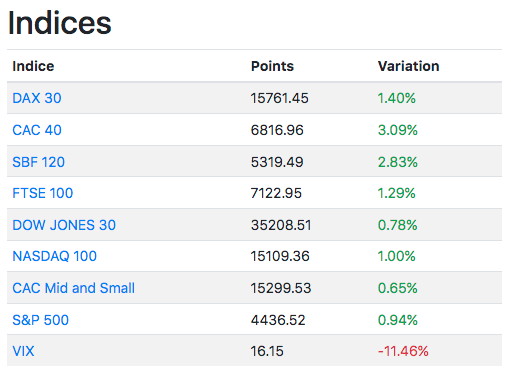

Nouvelle semaine de hausse pour les indices, portés notamment par les bons chiffres de l’emploi aux États-Unis. Résultat, les indices boursiers sont à des niveaux historiques, faisait fi la propagation du variant delta.

Bref après de telles hausses, beaucoup d’investisseurs se demandent s’il faut vendre et encaisser ses plus-values. Mais je vais un peu vous prendre à contre-pied en vous demandant : et si les marchés boursiers étaient sous-évalués ?

Non, je n’ai pas abusé de rosé ou autre Spritz au bord de la piscine… Alors faisons le point sur la situation économique, technique et psychologique des marchés.

Et si le S&P 500 était sous évalué ?

Depuis de nombreux trimestres, certains analystes et économistes nous annoncent que les indices sont à des sommets historiques, qu’on n’a jamais connu une bulle aussi importante et que le krach n’est plus très loin. Cependant, les indices continuent de monter.

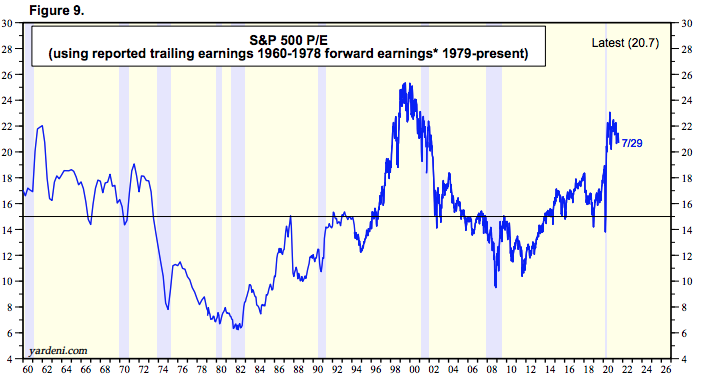

Ces analyses ou économistes nous montrent toujours les mêmes ratios/indicateurs tel que le PER ou le Buffett Indicator. Et aujourd’hui, ces indicateurs sont alarmistes. Tout d’abord le PER du S&P 500, qui mesure le rapport entre le prix et les bénéfices, atteint le seuil de 21. Un niveau qui nous rappelle la bulle internet des années 2000.

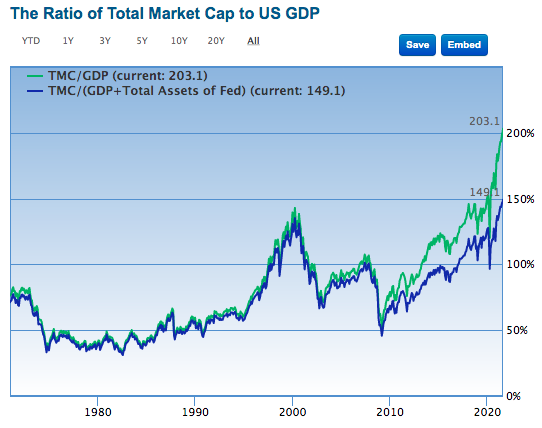

Le Buffett indicator, qui mesure le ratio entre capitalisation boursière et PIB, a même largement dépassé son niveau des années 2000.

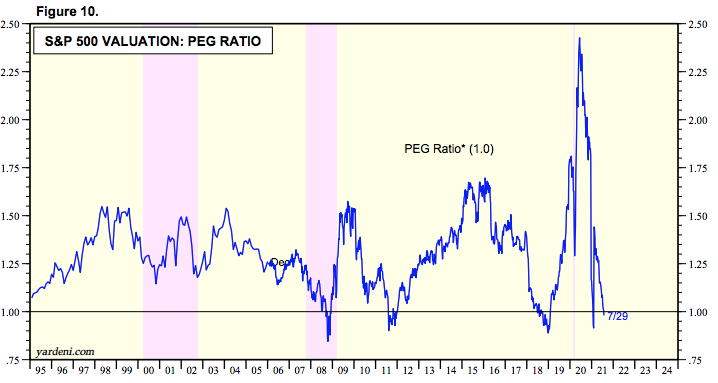

Alors certes, ces indicateurs sont au plus haut, mais il ne faut pas oublier de les mettre en perspectives avec la croissance des bénéfices. Pour cela, intéressons-nous d’un peu plus près au PEG ratio, qui a notamment été popularisé par Peter Lynch dans son excellent livre : Et si vous en saviez assez pour gagner en bourse (que je vous recommande de lire)

Le PEG ratio (ou Price/Earnings-to-Growth) est une variante du PER, qui mesure le rapport entre le Prix et la Croissance des bénéfices d’une entreprise.

Son calcul est assez simple puisqu’on va diviser le PER par le taux de croissance des bénéfices. Imaginons une action avec un PER de 20 et un bénéfice qui augmente de 10% chaque année, son PEG sera de 2.

D’une manière générale, on considère que :

- si le PEG est inférieur à 1, l’entreprise est sous-évaluée.

- si le PEG est supérieur à 1, l’entreprise est sur évalué.

Dans ses publications économiques et financières, Yardeni mesure notamment l’évaluation de ce PEG ratio sur les entreprises du S&P 500. Et d’après son dernier rapport, le PEG ratio du S&P 500 est de 1.

Selon ses travaux, Yardeni estime que le S&P 500 vaudra 5000 points d’ici la fin 2022, au regard de la croissance actuelle. De plus, de nombreuses banques ont révisé leurs objectifs de cours pour le S&P 500, anticipant une hausse de 5 à 6% du S&P 500 d’ici la fin d’année.

Comme on peut lire sur la publication de Goldman Sachs, la hausse des indices est portée par la croissance des bénéfices et des taux d’intérêts favorables.

L’analyse de la semaine

Si vous êtes lecteur régulier du blog, vous savez que je regarde assez peu les publications des analystes (qui se trompent une fois sur deux). En bon disciple de Stan Weinstein, je préfère regarder ce que nous dit le TAPE et notamment notre poids des évidences.

Tout d’abord, on peut constater que le S&P 500 est sur un plus haut historique, à 4.430 points. Le cours du S&P 500 évolue au-dessus de sa moyenne mobile à 30 semaines et on peut constater qu’une trendline haussière s’est formée depuis fin octobre 2020.

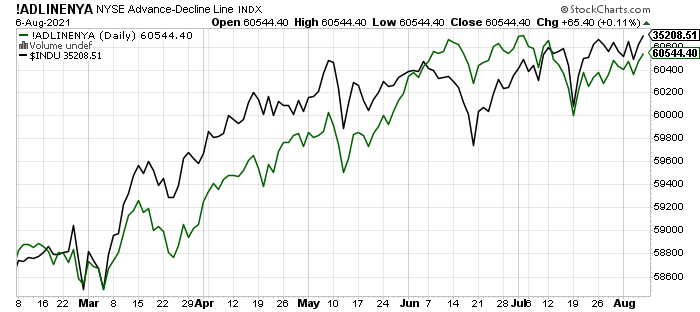

Cependant, nos indicateurs de participation sont toujours déprimés. Tout d’abord, notre ligne des avancées/déclins a atteint son sommet le 2 juillet alors que le Dow Jones 30 continue de grimper. Cette divergence dure depuis un peu plus d’un mois, ce qui est encore trop faible pour être significatif.

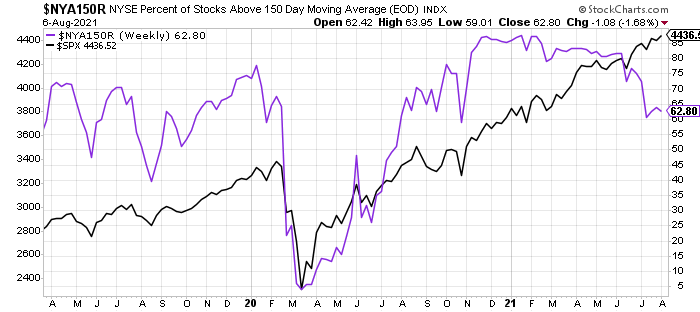

De plus, on peut constater qu’il y a de moins en moins d’action qui cotent au-dessus de leur moyenne mobile à 150 jours, alors que les indices continuent leur marche en avant.

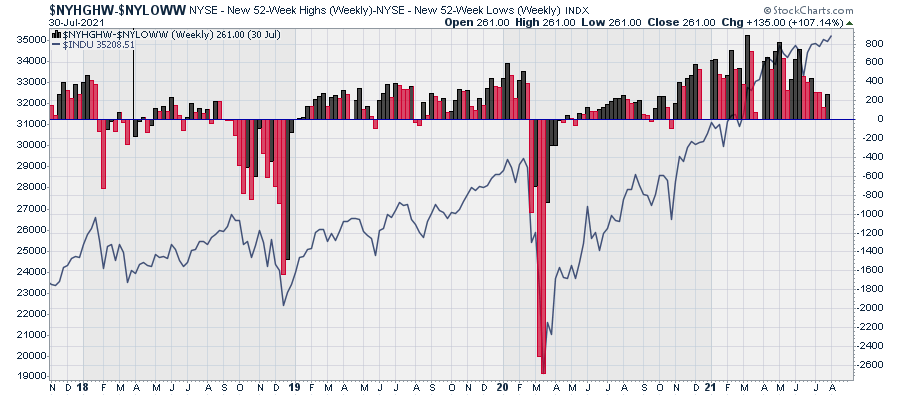

Troisième signe d’essoufflement du momentum, il y a de moins en moins de titres qui font de nouveau plus haut.

Ces trois indicateurs nous montrent que la progression des indices est portée par un petit nombre de titres. Ce qui peut présager d’un phénomène de distribution, les gros investisseurs se débarrassent des petites sociétés fragiles pour se repositionner sur les blue chips.

Faut-il se mettre à paniquer et à vendre ? Je ne pense pas (en tout cas, je ne le fais pas). Et comme nous le rappelle (avec sagesse) Walter Deemer : les divergences se résolvent souvent avec le temps mais… plus elle dure et plus l’inquiétude grandit.

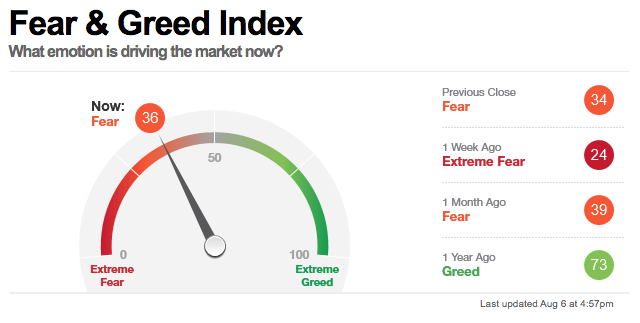

De plus, je ne constate pas vraiment de signes d’euphorie sur les indices. Le meta indicateur de CNN est toujours en territoire de peur.

Avec le mois d’août qui commence, je pense qu’il y a assez peu à attendre du marché. D’autant plus que les banquiers centraux vont se rencontrer du 26 au 28 août prochain au traditionnel symposium de Jackson Hole. Au programme des discussions : inflation, taux d’intérêt, tapering (réduction des achats d’actifs).

Bref de quoi mettre un peu d’animation en septembre, qui est le pire mois en terme de performance.

Trois semaines de vacances puis une rentrée chargée

Après une année compliquée (virus, confinement, télé-travail), il est temps de prendre un peu de repos. Je vais donc prendre 3 semaines (plus ou moins) loin des écrans. Il n’y aura donc pas de nouveau article sur le blog lors de ces prochaines semaines (sauf événement exceptionnel).

Le Baromètre BlogBourse sera quant-à lui toujours mis à jour, tous les matins (il s’agit d’une tâche automatique).

Par ailleurs, ma rentrée 2021 va être très chargée sur le plan personnel et professionnel (naissance, déménagement en Bretagne, travaux, etc.).

De plus, je souhaite me replonger dans mes travaux sur les ETF Vix. Depuis presque 1 an, je backteste et teste des stratégies sur ce produit atypique, sans trouver la solution. Les gains sont confortables mais le drawdown (perte latente) reste élevée.

Alors même si j’ai une centaine d’idées d’articles en stock, je pense qu’on devra se contenter uniquement de nos débrief hebdo.

Bonnes vacances (ou bonne reprise) !

Merci pour l'article Alexandre et félicitations pour la naissance !

J'attends moi aussi celle du mien pour fin août…

Belle région qu'est la bretagne ! ca doit te changer de Paris?

Sinon pour en revenir à l'article, le mois de septembre ne me semble pas encourageant…

Bonnes vacances !

Merci Jérémy,

En fait, je suis originaire de Bretagne. Je suis à Paris depuis 8 ans, mais avec la famille qui s’agrandit, ça devient compliqué (notamment l’immobilier). Mais oui, beaucoup de changement en perspective ^^

Pareil, le mois de septembre ne s’annonce pas sous les meilleurs auspices. Par contre, le marché a pris l’habitude de nous prendre à contre pieds…

Alexandre

Cette idée d'article ne serait il pas fortement inspirée d'une récent vidéo Youtube de zone bourse de l'excellent Xavier Delmas ?

En fait, l’idée est fortement inspirée (comme vous dites) de la newsletter de Yardeni, comme cité dans l’article.

J’imagine que Xavier a eu la même idée en lisant cette même newsletter… mais il est vrai, il a sorti sa vidéo avant mon modeste article.

Pour le reste de l’article, je me suis fortement inspiré de Stan Weinstein (également cité dans l’article).

Alexandre

Merci pour ce bel article Alexandre, passe de bonnes vacances !!

Merci Nicolas !

Alexandre

Salut Alexandre,

Merci pour ce super article. Très intéressant!

Qui vivra verra.

Bonnes vacances!

Nico

Merci Nico 🙂

Alexandre

Bonjour Alexandre,

Merci pour ton analyse toujours aussi parfaite.

Félicitation pour ta prochaine naissance et c'est cool que tu partes en province. La vie de famille y est bien mieux surtout pour les enfants.

Bonnes vacances

Thierry

Bonjour Thierry,

Merci pour ton commentaire. Effectivement en Bretagne, on aura une grande maison (contre un petit appartement aujourd’hui à Paris).

Alexandre

Nos indicateurs de participation sont toujours très dégradés. La divergence A/D Line et Dow Jones 30 s’intensifie.

De plus, on a encore du potentiel à la baisse. 51% des actions cotent toujours au-dessus de leur MM150.

Trois scénarios possibles :

Pour le moment, je me prépare au second scénario. J’ai allégé une vente de put, un peu trop ambitieuse. Premier trade perdant de l’année.

Bonnes vacances

Alexandre

Merci Alexandre pour cette mise à jour de la situation.

Ces indicateurs sont à suivre de très près, au jour le jour.

Louis

Merci pour la mise au point alexandre !!

Et nous voilà déjà reparti !

Bizarre…

En tout l’AD Line laisse songeur.

Septembre va être un mois interessant !

813€ ce matin pour notre cher LQQ !

Ne pas descendre du train…

Ne pas descendre du train…

Et oui, pas facile de rester à bord du TGV LQQ, surtout avec cette divergence de l’A/D Line.

Bref, pour le moment, je reste en pilote automatique. J’ai un peu réduis mon delta sur option et je ne touche plus à mes positions LQQ.

Alexandre

Oui elle atteindra bientôt les 3 mois… Pas cool !

Je ne sais pas si une divergence de 3 mois est chose fréquente?

En tout cas j'envisageais de racheter quelques parts mais le prix devient délirant…

Stand by.

On est plutôt en train de terminer le 2e mois de divergence.

En 1995, on avait eu également une longue divergence (de septembre à décembre).

L’indice n’avait pas lancé la moindre correction.

Bref, il faut attendre une rupture de trendline pour vendre.

Et perso, j’attends un nouveau plus haut de l’A/D Line avant de racheter des titres.

Merci pour ta précision historique !

C’est toujours intéressant de se replonger les graphs…

En tout cas pour moi le pic de l’AD LINE (en consultant ton screener) était le 11 juin.

Pour moi on est donc sur du 3 mois a partir du 11 septembre (un signe?).

Mais peut-être que ton interpretation est différente ?

Bonne soirée !