Sur BlogBourse.net, nous suivons religieusement l’évolution de la participation jour après jour. Combien de titres sont en hausse/baisse, quelle est la part des actions en phase 2 ou 4, combien de titres font de nouveaux plus hauts/bas à 52 semaines, combien de titres cotent au-dessus de leur moyenne mobile à 30 semaines, etc.

Mais voilà, depuis quelques semaines, les indicateurs de participation se dégradent. Notre ligne des avancées/déclins est même en situation de divergence baissière depuis quasiment 2 mois. Avec des indices au plus haut, on pourrait être tenté de vendre mais… ça serait une erreur !

Qu’est ce que la participation ?

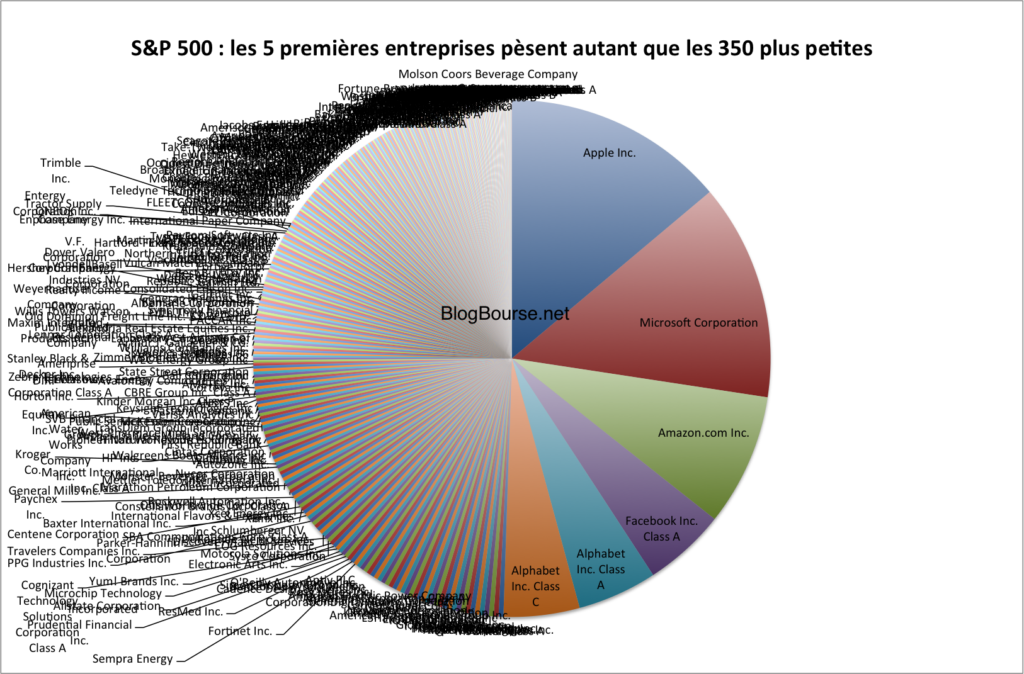

Les marchés souffrent d’un terrible biais puisque la majorité de l’attention est focalisée sur les grandes capitalisations boursières. Les publications d’Apple, Microsoft, Amazon, Alphabet et Facebook occupent la majorité de l’espace médiatique. De plus, l’évolution des indices (comme le S&P 500 et Nasdaq 100) est également biaisé par la taille de ces géants.

Regardez plutôt ce graphique sur la composition (partiel) du S&P 500. On constate que les 5 plus grosses sociétés du S&P 500 (nos GAFAM) pèsent aussi lourd que les 350 plus petites entreprises de l’indice. Et pourtant, dans ces 350 sociétés, on retrouve quelques belles sociétés comme Ford Motor, l’assureur AIG, l’éditeur de jeux vidéo Electronic Arts, etc.

Analyser les marchés en ne regardant que la variation des grands indices serait comme ne voir que l’arbre qui cache la forêt. Pour sonder la santé du marché, il faut une vision d’ensemble de la situation ! Et c’est là que la participation entre en jeu.

Il existe plusieurs indicateurs de participation, mais je dois dire que j’ai une préférence pour la ligne des avancées déclins. Cet indicateur est très simple à construire puisqu’il mesure, chaque jour, le nombre d’actions qui montent et qui baissent. Et cela, indépendamment de la capitalisation des entreprises.

La dégradation de l’A/D Line s’est toujours produite quelques mois avant que les marchés ne s’écroulent avec fracas. Par exemple, en 2007, la ligne des avancées/déclins a atteint son sommet en juin alors que l’indice a grimpé jusqu’en octobre. Soit 4,5 mois de divergence avant que la terrible crise des subprimes ne fasse vaciller la planète.

La grande question est donc de savoir s’il faut se mettre à vendre quand ces indicateurs de participation se dégradent ? Et je ne vais pas vous faire languir plus longtemps : NON, il ne faut pas vendre. Voici les deux raisons.

Une divergence peut se résorber d’elle-même

Première raison de ne pas vendre, les divergences (même longues) peuvent s’estomper d’elle-même, avec le temps.

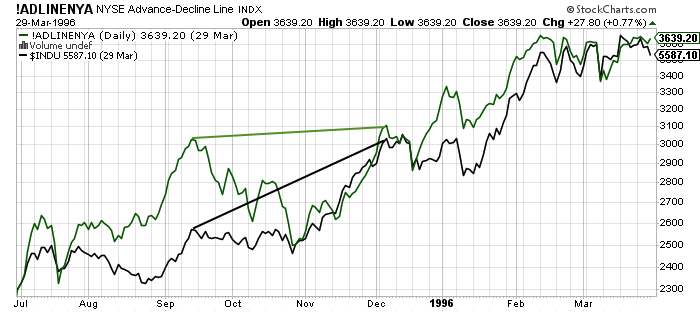

Regardez plutôt ce graphique datant de 1995 (aie, ça ne nous rajeunit pas). À la mi-septembre, l’A/D Line enregistre un point haut avant de s’écrouler alors que le Dow Jones 30 se maintient. Puis au début du mois de novembre, le Dow Jones 30 continuent sont ascension, alors que l’A/D Line reste terriblement déprimée.

Il faudra attendre le mois de décembre (3 mois de divergence) pour voir l’A/D Line rattraper son retard, puis effacer cette divergence.

Si vous aviez vendu le Dow Jones 30 en octobre-novembre, vous auriez manqué un superbe rallye boursier de +10% sur la fin de l’année.

Il faut un élément déclencheur

Maintenant, il faut réussir à comprendre pourquoi ces divergences se résorbent d’elles-mêmes. La réponse vient probablement de cet article que je viens de lire sur Yahoo Finance : An ‘inconsistent’ crash indicator triggered as traders watch.

La journaliste parle (un peu maladroitement) d’un signal technique baissier qui se serait déclenché, le fameux Présage d’Hindenburg. Ce signal technique se base sur 3 indicateurs :

- Momentum (S&P 500 au-dessus de sa moyenne mobile à 50 jours),

- Le % de nouveaux plus hauts/bas doit représenter plus de 2,8% des actions,

- Le McClellan Oscillator est négatif.

Les deux derniers critères sont des indicateurs de participation.

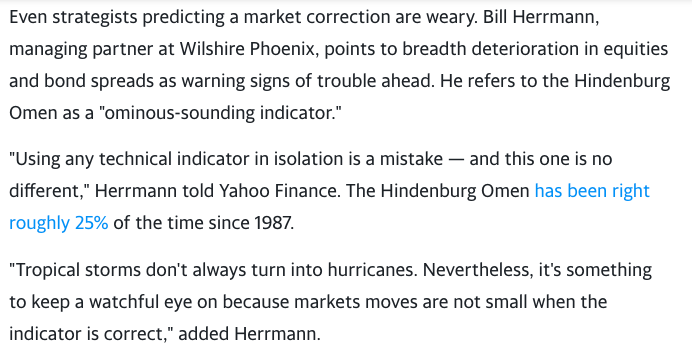

Bref pour en revenir à l’article, la journaliste interviewe Bill Herrmann gérant de Wilshire Phoenix. Et la réponse de (ce vieux) Bill est excellente, je vous laisse lire.

En gros, tout le monde voit qu’on a une détérioration de participation (les données sont connues et accessibles à tous, même à nous). Un indicateur pris isolément ne vaut rien (ou presque) : que ça soit l’A/D Line, un PER élevé ou autre. On peut accumuler autant de poudre que l’on veut, si on n’a pas d’étincelle, il n’y aura pas d’explosion !

Ou est l’étincelle qui allumera le feu d’artifice ?

L’histoire ne se répète pas, elle rime.

Mark Twain

Cette citation -attribuée à Mark Twain- décrit à merveille le fonctionnement des marchés. On peut difficilement se référer au passé pour trouver l’événement qui fera exploser nos barils de poudre. Cependant si cet événement arrive, on pourra le reconnaître facilement : mauvaise nouvelle macro-économique (inflation, tapering), baisse des profits des entreprises, etc.

Mais cet événement sera encore plus visible dans les cours, puisque les indices vont venir casser des supports majeurs (notamment des trendlines). À ce moment là, tout ceux qui avaient identifié la faiblesse de la participation se mettront à vendre (effet autoréalisateur), faisant sauter les stops des spéculateurs (moins avisés), accélérant la baisse et ainsi de suite.

Ce schéma s’est notamment mis en place lors du mini krach de 2018. Quelques semaines de divergence de l’A/D Line, des craintes macro économiques (retournement de la courbe des taux), cassure de la trendline et grosse correction des indices.

Conclusion

Au cours de cet article, on a vu qu’il ne fallait pas se mettre à vendre ses titres dès que la participation se dégrade et qu’elle diverge. On peut réduire son levier, si l’on veut rester serein psychologiquement, mais ne pas passer 100% liquide (et encore moins short en achetant du BX4).

La participation peut s’améliorer d’elle-même, en l’absence d’étincelle. Mais attention, il convient de surveiller l’évolution de ces divergences. De nombreux professionnels de la finance ont vu la même chose que vous, et ils sont à l’affût du moindre signal pour liquider/couvrir leurs positions, provoquant ainsi une panique baissière sur les indices.

Salut!

Encore une bonne analyse, j'ai cédé à la tentation, j'ai vendu du LQQ à 804 pour soulager mon portefeuille, j'ai toujours 55% de SP500 et 15% LQQ et 10% d'émergents et 20% de cash.

Historiquement le mois de septembre étant un moi plutôt difficile, je vais rester un peu à l'écart du marché,

Bonne semaine !

Bonjour Alexandre,

Oui, en principe, septembre est un moins où il vaut mieux se retirer ou garder espoir, mais cette année, il semble que le mois soit très (trop?) calme.

Comment se déroule le déménagement?

A bientôt

Xavier

Hello Xavier,

Cette semaine, les marchés ont commencé à s’agiter. Bref, je ne touche à rien pour le moment.

Le déménagement est prévu fin octobre. Pour le moment, on prépare l’arrivée de la petite 🙂

Alexandre

Hello Florentin,

Merci pour ton commentaire. Effectivement, il est difficile de résister à la tentation de ne pas vendre.

Pour y résister, je me calcule la valeur de mon compte si je n’avais pas cédé à la tentation (mars et septembre 2020), ça remet les idées au clair.

Alexandre

836€…

Un bonheur mais c’est difficile de résister à la vente en effet !

Oui, la performance 2020 est déjà exceptionnelle.