Une fois de plus, les marchés sont ballottés entre la reprise économique (post-crise du coronavirus) et le retour de l’inflation. La banque centrale américaine doit notamment jouer un numéro d’équilibriste pour ne pas casser la croissance naissante tout en maîtrisant l’inflation.

Alors comme chaque dimanche (ou presque), il est l’heure de faire un tour sur les événements de la semaine puis notre traditionnelle analyse des marchés.

Inflation encore et encore

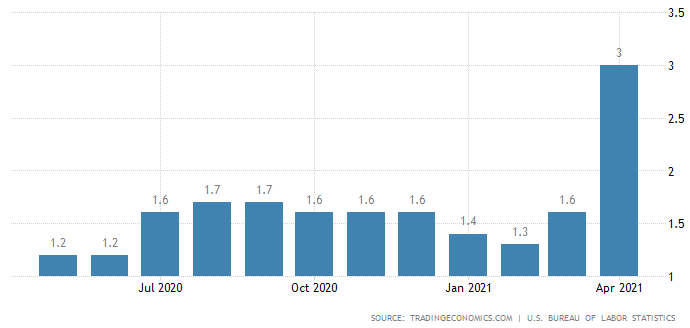

Si 2020 a été l’année du Covid, 2021 est l’année de l’inflation. Pas un jour ne passe sans que les craintes d’un retour de l’inflation viennent perturber les marchés, et notamment notre Nasdaq. La semaine dernière, c’est la publication de l’inflation du mois d’avril qui a mis le feu aux poudres.

En effet, l’indice des prix à la consommation est ressorti en hausse de 3%, alors que les économistes tablaient sur une hausse de 2,3%.

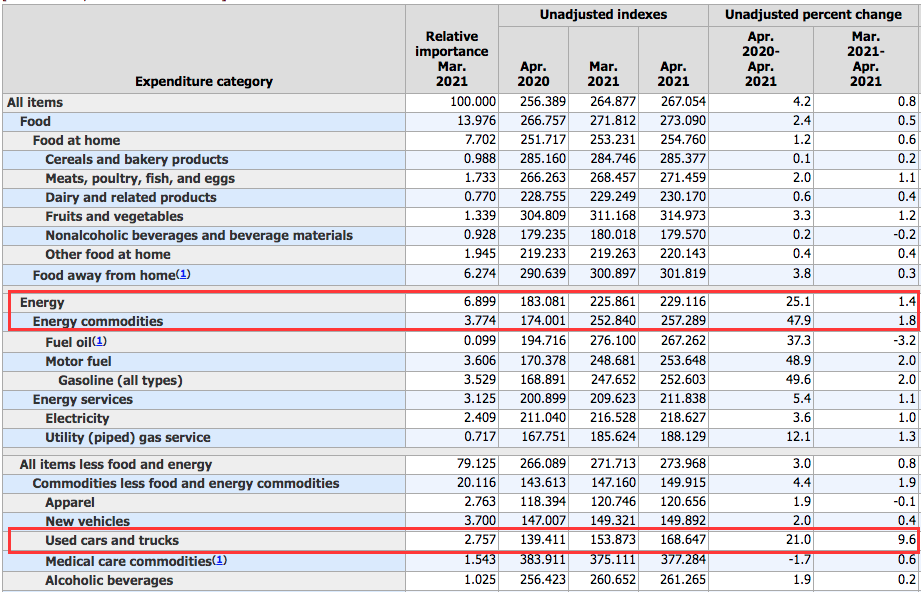

Si on regarde les chiffres dans le détail, on s’aperçoit que deux postes de dépenses tirent l’inflation vers le haut.

- l’énergie à +25%, mais on a une base de comparaison très défavorable (rappelez-vous le prix du pétrole un an auparavant)

- les voitures d’occasion à +21%. Et oui, maintenant que Joe Biden menace de couper les allocations chômage, il faut bien trouver un moyen de locomotion pour retourner au boulot.

Faut-il en avoir peur ?

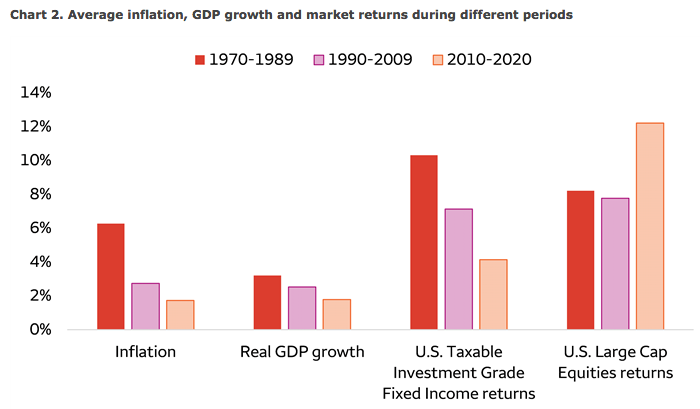

L’inflation fait peur puisqu’elle va grignoter le capital des épargnants aux profits des agents économiques endettés. De plus, les actions ont tendance à moins bien performer en période d’inflation (hausse des salaires, hausse des matières premières, difficulté à maintenir ses marges, etc.).

Comme on peut le voir ci-dessus, en période de forte inflation (années 70 et 80), les obligations ont surperformées les actions. Et inversement en période de faible inflation comme sur la période 2010 à 2020.

Alors faut-il s’inquiéter ? Faut-il écouter les économistes/analystes qui nous disent que l’inflation ne sera pas durable ? Comme toujours, il est impossible de se faire une opinion claire sur le sujet en lisant la presse et les pseudos économistes qui se plantent une fois sur deux.

Personnellement, je suis deux indicateurs pour avoir une vision claire de la situation (et je n’essaie pas de prédire le futur). Tout d’abord, il y a le taux du 10 ans américain. En cas de tension inflationniste, les banques centrales sont censées augmenter leurs taux directeurs.

Je surveille notamment les nouveaux plus haut à 52 semaines (grâce à mon ami Python). Au cours des mois de février et mars, j’ai compté jusqu’à 10 nouveaux plus haut, mais depuis, le 10 ans est entré dans un range. Les craintes d’inflation se stabilisent.

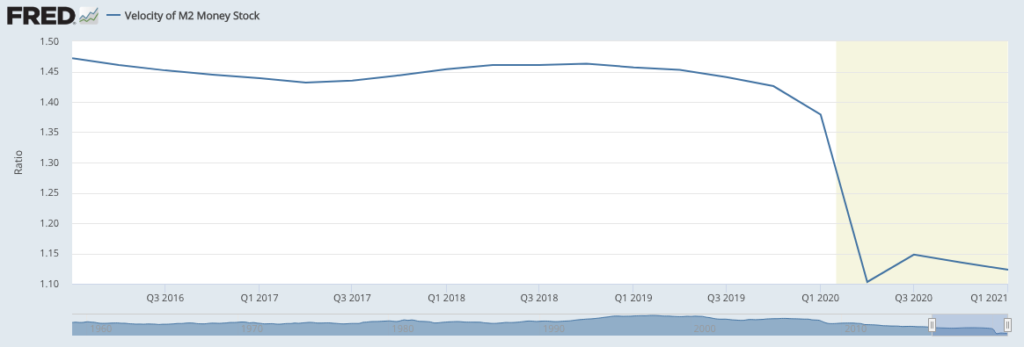

Le deuxième indicateur concerne la vélocité de la monnaie. J’en avais parlé dans une précédente analyse hebdo. Et comme on peut le voir, la vélocité de la monnaie reste au raz des pâquerettes.

Bref pour le moment, nos indicateurs économiques ne montrent pas de grand signal d’alerte. Et je pense qu’il s’agirait d’une perte de temps et d’énergie, que d’essayer de prédire l’évolution de l’inflation aux États-Unis. Cependant en regardant le TAPE, on peut anticiper beaucoup de choses comme dirait Stan Weinstein…

L’analyse hebdo

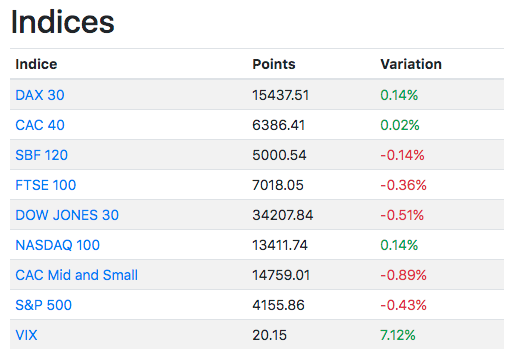

Cette semaine, seul notre fidèle Nasdaq termine dans le vert (à +0,14%). Le Dow Jones 30 et le S&P 500 sont légèrement dans le rouge (respectivement -0,51% et -0,43%). Mais dans le même temps, on a pu assister au réveil du Vix qui gagne 7,12% sur la semaine. Mais au cours de la semaine, il a grimpé jusqu’à +44%, atteignant les 27 !

Si on regarde d’un peu plus près notre Nasdaq 100, on peut constater qu’une trendline haussière s’est formée. D’ailleurs, on peut voir que le cours du Nasdaq est venu rebondir 4 fois sur cette ligne de tendance depuis le mois de novembre 2020. De plus, les amateurs d’analyste chartiste auront remarqué le double bottom sur les 13.000 points (en mai) : signal de retournement haussier de la tendance.

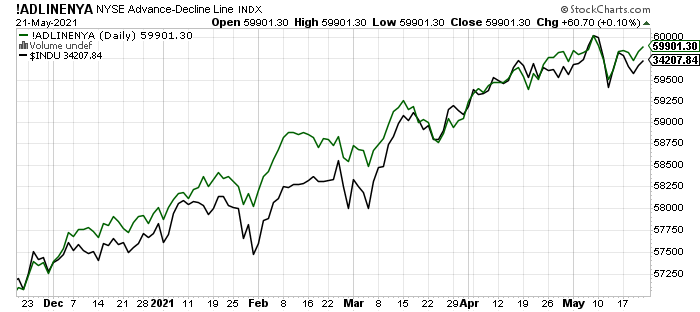

Maintenant que l’on a regardé les big caps, intéressons nous à l’ensemble des sociétés qui composent les marchés boursiers US. Allons au-delà de l’arbre qui cache la forêt ! Sacré teaser pour vous annoncer que l’A/D Line nous envoie des signaux positifs cette semaine.

En effet cette semaine, la ligne des avancées/déclins a montré beaucoup de résistance face au marché. Les gros investisseurs sont en train de ramasser à bon compte les petites sociétés, laissant les petits porteurs paniquer à la moindre publication de statistiques économiques…

Notre baromètre a également frôlé la zone rouge cette semaine, atteignant un faible score de 2 sur 6. Mais comme indiqué dans son article de présentation, je ne compte pas baser ma stratégie uniquement sur cet indicateur. Il s’agit d’un indicateur parmi d’autres dans mon poids des évidences (comprenant notamment le cours, l’A/D Line, les indicateurs de sentiment, etc.).

Si on regarde nos indicateurs de sentiment, on peut constater que l’Equity Put Call ratio à 5 jours a quasiment atteint la zone des 0,6. Cette zone a indiqué le point bas lors des dernières corrections sur S&P 500. Bien sûr, un score de 0,6 est historiquement très faible.

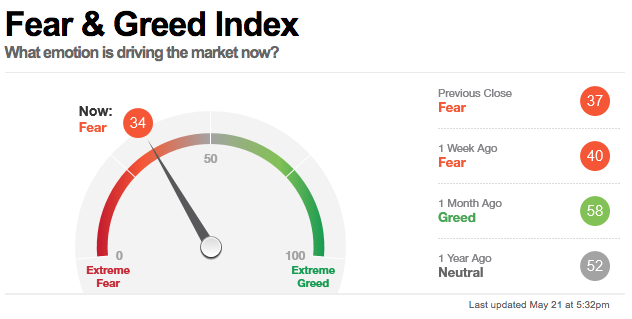

Le CNN Fear & Greed Index est également dans une zone de peur. Et comme vous le savez très bien, c’est pendant des périodes de tensions qu’on fait les meilleures affaires sur les marchés boursiers. Warren Buffett s’est notamment enrichi en achetant ce que plus personne ne voulait acheter.

Ma semaine sur les marchés

Dans mon analyse du 7 mai dernier, j’indiquais que le Risk/Reward n’était pas très bon à court terme. Mais avec la baisse qu’on a pu connaître ces derniers jours, le rapport s’est nettement amélioré. J’en ai d’ailleurs profité pour acheter du LQQ à 587€ (alors que mon ordre était paramétré à 600€, merci l’open gap baissier) et à 580€.

Je ne sais pas si on va retourner sur ces niveaux ou plus bas, mais je reste attentif et mes ordres d’achats sont déjà paramétrés chez mon courtier.

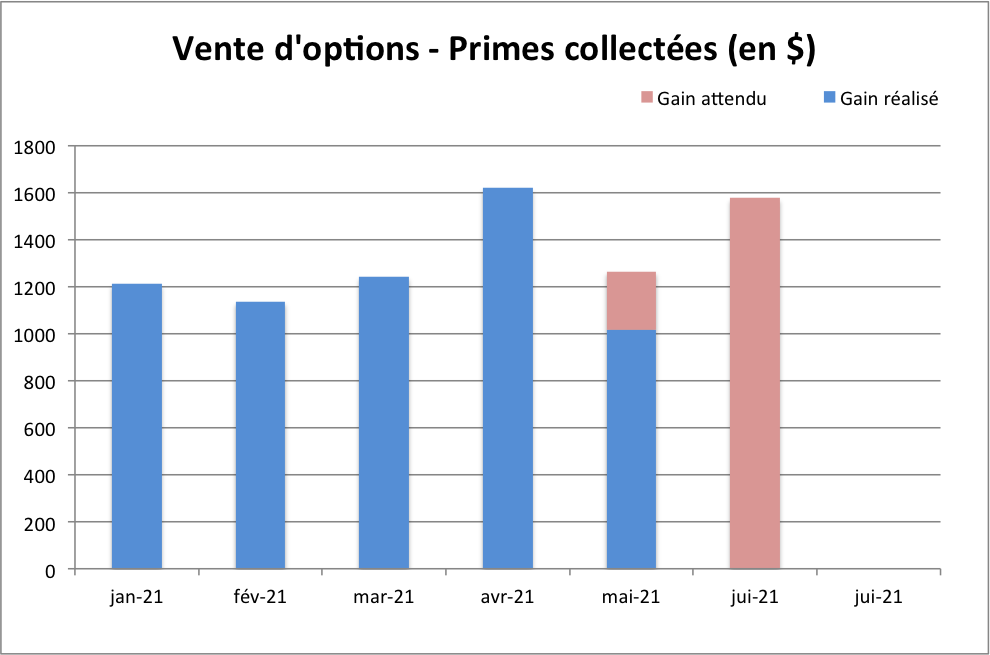

En ce qui concerne le portefeuille d’options, j’ai profité de la hausse de la volatilité pour améliorer substantiellement le rendement de mes ventes d’options (tout en diminuant mon PRU). Par exemple, la semaine dernière, ma vente d’option à 90$ a terminé en dehors de la monnaie (sans valeur), j’ai donc pu vendre un autre contrat (roller) sur une autre échéance et un strike à 80$ (je baisse mon PRU de 10$, tout en accumulant des primes).

Par ailleurs, j’ai terminé de vendre des options sur les échéances du mois de juin. J’ai d’ailleurs touché un total de 1.575$, mais certaines options risquent d’être assignées (j’ai des strikes à 95$ par exemple, proche de la monnaie). Je vais donc resté prudent et maitriser mon levier (1,06). En cas d’assignation, je mettrais en place des ventes de covered call agressives.

Je ne parle pas de mon portefeuille de Bitcoin, qui est epsilonesque dans mon patrimoine. À l’heure actuelle, je cumule la somme folle de 0,02 BTC chez Binance, il s’agit d’une position sans conviction, ou devrais-je dire au cas où… Bref entre les déclarations d’Elon Musk et de la Chine, les cryptomonnaies souffrent terriblement. Mais j’applique mon DCA à la lettre par petite touche de 100€.

Dernière chose, vous avez probablement remarqué que le design du blog à changé. Je trouvais le précédent assez austère et Google lui trouvait plein de défauts… Bref, n’hésitez pas à me dire ce que vous en pensez ! Et si vous remarquez des bugs.

Merci et bonne semaine.

Bonjour Alexandre, analyse très pertinente comme d’habitude, que je partage, je pense que le Nasdaq va changer de direction (enfin!) après des séances tumultueuses. Super le nouveau look du site! Bonne semaine à tous.

Merci EnBay 🙂

Salut Alexandre,

Merci pour ton analyse toujours aussi complète et instructive.

Pour ton blog il ne faut pas oublier le référencement naturel et ta home page manque de contenu.

Le contenu est très important pour valoriser une page aux yeux de google. Il faut qu'elle soit aussi riche que les articles pour envoyer le jus à toutes les pages.

Sinon j'adhère au nouveau design.

Thierry

Hello Thierry,

Oui je dois mettre à jour et compléter la page d’accueil, mais je n’ai pas trop eu le temps suite au changement de design (priorité à l’analyse hebdo haha).

Alexandre

Salut Alexandre,

Content de lire tes analyses dominicales de qualité, toujours aussi objectives, pertinentes et enrichissantes (pas seulement pécuniairement bien entendu). Comme toi, j'avais renforcé mes achats sur le LQQ (d'abord trop tôt à 600, puis à 587, et encore à 568). Je crois également à une reprise en fanfare des techs dans les prochaines semaines vers un plus haut historique.

Par curiosité, en cas de baisse du Nasdaq, peux-tu nous dire à quels prochains seuils d'achat tu t'es positionné, et ta méthode d'identification (s'agit-il d'analyses chartistes, de jalons arbitraires, ou autre approche)? De mon côté, je verrais bien un point bas à 530 – 540 (si le T note devait monter à 2% en peu de temps).

Bon courage pour les cryptos: je m'y suis intéressé en mars-mai 2018 lors de l'éclatement de la bulle. J'avais renforcé à la baisse et fini par abandonner l'idée de retrouver mes fonds et m'étais désintéressé de ces actifs. J'ai rationnalisé en 2020 en me séparant de cryptos trop hasardeuses et exotiques…pour me recentrer sur l'ETH uniquement (très prometteuse pour moi). Depuis fin 2020, j'ai pris peu à peu des profits, récupérant ainsi mon investissement et 50% de plus value. Depuis, je laisse courir le reste avec des petits ordres de vente à seuils arbitraires très espacés, ce qui me permet de dormir serein, et d'encaisser des petites primes régulières. Mais je ne réinvestis plus davantage dessus, trop incertain (je suis de nature cardiaque 😉 Autre frein: plusieurs comptes ouverts à l'étranger à déclarer, sans parler de la déclaration des plus values trop complexe à mon goût.

Sympa le nouveau design du blog, au look moderne et zen!

Bonne semaine à tous.

Xav

Hello Xavier,

Merci pour ton commentaire 🙂

Pour le moment, j’ai paramétré des ordres à 550 et 500€ sur le LQQ (qui correspondrait à un point bas de Nasdaq à 12.200 points).

Pour le crypto, ma position est microscopique donc je n’ai pas de pression particulière.

On verra bien ce que ça va donner dans l’avenir, même si je ne crois pas trop à la révolution blockchain.

Ma position sur le Bitcoin est plutôt un hedge potentiel contre un effondrement des monnaies (inflation).

Alexandre

Bonjour Alexandre.

Analyse pertinente de l'inflation aux États-Unis.

Pour les voitures d'occasion, je rajouterais le fait que les fabricants de voitures neuves ont dû ralentir leur production à cause de la pénurie de semi-conducteurs. Avec pour conséquence que les gens achètent donc plus de voitures d'occasion.

Bonjour Louis,

Effectivement, la pénurie de sémiconducteur doit jouer sur les tarifs des véhicules d’occasion.

Merci pour ton complément 😛

Alexandre

Bonjour et merci pour ce super blog.

Je suis un lecteur depuis de nombreuse semaine et j'apprécie la qualité des articles

Merci et à bientôt sur d’autre articles

Romain

Bonjour tout le monde,

Quelle stratégie d’investissement appliquez-vous personnellement sur le LQQ?

1- Long terme avec entrées progressives en mode DCA ?

2- Court terme en vendant une fois l’objectif atteint ?

3- Ou un panachage des deux avec par exemple 2 enveloppes distinctes pour chaque stratégie (ex d’allocation: 70% et 30%) ?

Chaque scénario a ses inconvénients:

Pour la 1: frustration de ne jamais ramasser la plus-value surtout en ce moment où ça fluctue grandement (13800 pts en février 2021 pour retomber à 12300 pts en mars = gains effacés), mais passif et potentiellement gagnant en période de rally haussier >> ex 2020)

Pour la 2- effet cliquet appréciable mais en sortant régulièrement on loupe des opportunités

La 3 est-elle une solution ? Passivité long terme sur une fraction et gains réguliers sur l’autre ?

Je suis curieux de savoir quels sont vos choix d’investissement.

Bien à vous.

Bonjour EnBay,

Perso, je préfère la stratégie 1. Par contre, je ne comprends pas la frustration de ne jamais ramasser ses plus values.

J’ai un ami qui me dit régulièrement que tant que tu n’as pas vendu, tu n’as pas gagné… Ça revient à dire que Buffett n’est pas millardaire, parce qu’il n’a pas vendu ses titres Berkshire Hathaway.

Pour les stratégies 2 et 3, il faut s’assurer que le rendement est au moins égal à la première stratégie. Ou alors que le drawdown soit nettement plus faible.

En 2020, nous (moi et des lecteurs du blog) ont pu constater qu’il était préférable de ne rien faire. Nettement plus rentable.

Alexandre

Bonjour EnBay et tout le monde,

Je pense que cela dépend également des objectifs que chacun se fixe et du besoin en liquidités.

A titre personnel, je me suis constitué une allocation progressive de LQQ, avec pour stratégie de renforcer en cas de baisse rapide, sensible et passagère (car le rebond arrive ensuite).

Par contre, pour appliquer au mieux cette stratégie et ne pas me surexposer, j'essaie de revendre de temps à autre une faible quantité aux niveaux considérés comme hauts, afin d'engranger des plus-value. Mon objectif est de compenser dans un délai imparti des moins-values réalisées par ailleurs (sur mon CTO).

Merci pour cet article !