Vous avez probablement déjà entendu ce célèbre proverbe : Les conseilleurs ne sont pas les payeurs.

Et malgré cela, vous lisez des blogs/forums boursiers, regardez des émissions financières et consultez régulièrement les réseaux sociaux à la recherche de conseils.

Mais Warren Buffett se méfie comme de la peste des conseils boursiers, il a d’ailleurs déclaré que « Wall Street est le seul endroit où les gens montent dans une Rolls Royce pour obtenir des conseils de ceux qui prennent le métro. »

Dans cet article, nous allons voir pourquoi vous devriez vous méfier des conseilleurs et des conseils financiers.

Qui est le conseiller ? Et quels sont ses intérêts ?

Quand vous recevez un conseil d’investissement, vous devez vous poser les questions suivantes :

- Qui m’a donné ce conseil ?

- Quels sont les intérêts du conseiller ?

Votre conseiller bancaire ou un gestionnaire en patrimoine

Quand on n’y connaît rien en investissement et que l’on souhaite débuter, le premier réflexe est de se tourner vers son conseiller bancaire.

Il travaille dans une banque, porte un costume cravate et par conséquent, il doit connaître le fonctionnement des marchés financiers.

Ce raisonnement est plutôt logique, mais vous devez comprendre que dès l’origine la relation est biaisée. En effet, votre conseiller bancaire ou gestionnaire de patrimoine est rémunéré à la commission en fonction de ce qu’il vous vend.

Quel produit va t-il vous proposer ? Va t-il vous proposer un ETF (peu de frais) ou un OPCVM géré par son employeur (frais élevé, performance médiocre) ?

Pire encore certains professionnels de la finance, appâtés par d’importantes commissions, n’hésiteront pas à vous vendre des produits frauduleux. C’est ainsi que de nombreux conseillers en gestion de patrimoine ont refourgé les produits de la société Aristophil.

Intéressé par des hauts rendement et des actifs atypiques (manuscrits et lettres anciennes), cette pyramide de Ponzi a ruiné de nombreux épargnants.

Un analyste financier

Si vous lisez ou regardez l’actualité boursière, vous ne pouvez pas passer à côté des recommandations d’analystes financiers.

Ces professionnels de la finance vous conseillent régulièrement d’acheter ou de vendre des titres. Il faut savoir que la recherche en investissement coûte extrêmement chère. Alors pourquoi un professionnel de la finance vous donnerait un tuyau gratuitement ?

Ces conseils gratuits peuvent venir de courtier en bourse, leur objectif est de vous faire passer des ordres d’achat ou de vente pour collecter des commissions. D’ailleurs je suis sûr que vous avez déjà reçu un mail pour vous inciter à participer à une IPO ou à utiliser un nouveau produit dérivé.

Par ailleurs, certaines sociétés peu suivies n’hésitent pas à payer des analystes financiers pour accroître leur visibilité auprès des investisseurs. Bien évidement lorsqu’un analyste est payé pour réaliser le suivi, il doit mentionner tout conflit d’intérêt.

Au sujet des gourous de la finance, je vous conseille de regarder le film sur la finance Money Monster (disponible sur Netflix).

Lee Gates est un présentateur vedette à la télévision et un gourou de Wall Street. Dans son émission, il conseille régulièrement à des actions à acheter ou à vendre. Jusqu’au jour où un spectateur ayant perdu tout son argent en suivant les conseils de Gates, décide de le prendre en otage en direct.

Un analyse financier ne va pas assumer votre perte, seule sa réputation risque de prendre un coup. Mais il pourra toujours supprimer son article/tweet et passer à autre chose…

Un anonyme sur un forum boursier

Autre source d’information, les forums (et les blogs). Lorsque l’on débute en bourse, on est tenté de consulter les forums boursiers pour trouver de nouvelles idées d’investissement.

Mais il faut faire extrêmement attention à cette source d’information notamment lorsque le forum n’est pas ou peu modéré.

Certains intervenants n’hésitent pas à utiliser la méthode du Pump and Dump pour s’enrichir à vos dépens.

Cette technique consiste à manipuler la valeur d’un titre pour s’enrichir. Par exemple, un investisseur va prendre une position à l’achat sur un titre. Puis il va diffuser de fausses informations sur cette valeur pour que son cours grimpe. Ensuite, il va se mettre à vendre sa position pour encaisser sa plus-value.

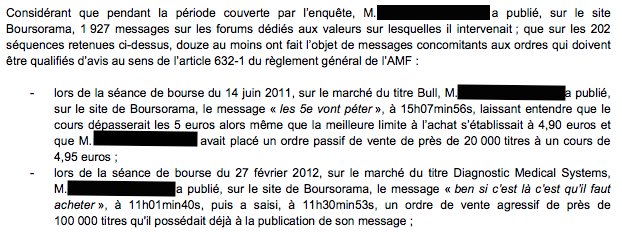

Ce genre de pratique est totalement illégalle. L’AMF surveille les forums mais il est difficile de traquer tous les escrocs sur la toile.

Je ne dis pas que ces trois sources d’information doivent être ignorées mais, vous devez être à même de « challenger » ces conseils.

Conseil boursier : le problème psychologique

La difficulté avec les conseils boursiers, c’est que même lorsqu’ils sont donnés en toute bonne foi, ils jouent sur l’un de vos biais psychologiques.

Sans rentrer dans le détail de la finance comportementale (l’application de la psychologie à la finance), vous devez comprendre qu’une même information peut être interprétée différemment par deux individus.

Cette divergence d’interprétation de l’information s’explique par les biais cognitifs qui influencent notre cerveau.

Quand vous cherchez des conseils sur telle ou telle action, dans une grande partie des cas vous êtes victime d’un biais de confirmation. Mais rassurez vous, pas besoin d’avoir fait une première année de psycho, ce biais est très simple à comprendre.

Le biais de confirmation consiste à rechercher des informations qui confirment votre jugement initial. Par exemple, si vous avez acheté des actions de la Française des Jeux, vous allez chercher toutes les informations qui confirment que vous avez bien fait d’acheter cette action. En d’autres mots, vous êtes à la recherche d’information pour vous rassurer sur votre prise de position.

Mais le biais de confirmation va encore plus loin. Si par hasard, vous tombez sur un article qui contredit votre jugement initial, vous allez nier ces arguments voir même les ré-interpréter pour prouver que vous avez raison.

Les théories du complot sont le paroxysme du biais de confirmation. Essayez d’aller convaincre des complotistes qu’ils sont dans l’erreur, même en utilisant des arguments rationnels, documentés et sourcés, vous aurez tort.

Bref, on s’éloigne du monde de la bourse. Mais quand vous lisez un article boursier, vous devez vous demander à tout moment : quel est l’impact du biais de confirmation sur ma compréhension de l’article ?

Par ailleurs, vous devriez chercher à lire des articles qui vont à l’encontre de vos croyances. Cet ouverture d’esprit vous permettra de découvrir de nouvelles stratégies d’investissement, de nouvelles opportunités, etc.

Quand un homme a faim, mieux vaut lui apprendre à pêcher que de lui donner un poisson

En effet, quand vous achetez de l’électroménager, vous comparez toutes les offres possibles et imaginables sur internet. Vous lisez les tests des professionnels, regardez les avis clients, etc. Même chose quand vous achetez un voyage, vous faites varier les dates et utilisez des comparateurs pour trouver le meilleur service au meilleur prix.

Alors pourquoi croire aveuglement des conseils d’inconnus quant il s’agit d’investir en bourse ? Si vous souhaitez dégager des performances durables sur les marchés financiers, il va falloir vous former.

Selon une étude du psychologue K. Anders Ericsson, il faut pratiquer un domaine pendant 10 000 heures pour atteindre un haut niveau d’excellence. À raison de 8 heures par jours, 5 jours sur 7, cela nécessite 5 ans d’apprentissage…

Mais rassurez-vous la bourse est l’un des rares domaines où vos résultats ne sont pas proportionnels au temps investi. En analysant le résultat des fonds gérés activement, on pourrait même émettre l’hypothèse que les résultats sont inversement proportionnels au temps passé.

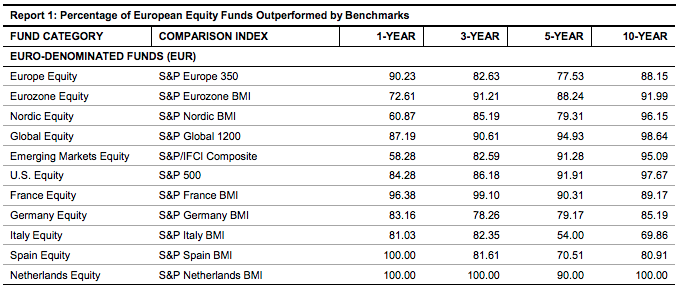

Selon l’étude semestrielle menée par la SPIVA, on constate que les professionnels de la finance (qui étudient des bilans, rencontrent les dirigeants d’entreprise, etc) battent très rarement leur indice de référence.

Comment se former efficacement en bourse ?

Pour vous former efficacement, vous avez de nombreuses ressources gratuites sur internet ainsi que des livres très qualitatifs sur le sujet (Warren Buffett, Peter Lynch, Stan Weinstein, Benjamin Graham, etc.).

Cependant lorsque vous lisez ces ressources, vous devez faire abstraction de tous biais psychologiques. Analyse fondamentale vs. technique, investissement value vs. growth, etc. Ne soyez pas sectaire, ne vous enfermez pas dans une case et tentez de tirer le meilleur parti de toutes les stratégies qui s’offrent à vous.

Chaque stratégie doit être testée de manière rationnelle sur un long historique. C’est notamment grâce à cette manière d’interpréter mes lectures que j’ai adopté et adapté la méthode de Stan Weinstein.

Mais surtout rappelez vous, que les conseilleurs ne sont pas les payeurs ! Vous êtes la seule personne qui devra assumer les conséquences de vos actes d’achats ou de ventes en bourse.

C’est ridicule comme vision des choses, à ce moment on peut condamner le mec qui vend un régime qui fait perdre 30kg en 6 mois, ou le vendeur de voiture sous prétexte que du jour au lendemain les voiture diesels sont polluantes… pour revenir à la bourse, les vendeurs de formation ne donnent pas de conseils, mais sont tout aussi arnaqueur avec des formations à prix exorbitant alors qu’elles n’ont aucun contenu exceptionnel.

Jojo,

L’objectif de l’article est de faire prendre conscience que les personnes qui vous conseillent peuvent avoir des objectifs divergents avec les vôtres. Pourquoi un vendeur de voiture me proposerait un diesel alors que je roule seulement 10000 km par an ? Est-ce parce qu’il est fondamentalement mauvais ou parce qu’il est objectivé sur la vente des diesels ?

Concernant les formations payantes, je n’en ai jamais testé. Mais je suis presque sûr que les formateurs n’inventent strictement rien. Cependant, ils ont synthétisés des centaines d’heures de lectures, de pratiques, d’erreurs, etc.

Comme dit dans mon article, tout a déjà été écrit sur la bourse mais encore faut-il prendre le temps de le lire et de le tester. Acheter une bonne formation vous fera gagner du temps dans votre apprentissage.

Cela fait 50 ans que je me mêle de finance à un niveau ou un autre (dont une partie significative dans le conseil en gestion de fortune*), je valide la moindre virgule de cet article. Et le trouve même très « politiquement correct » par rapport à une réalité qui fait de chaque épargnant une proie au regard de la quasi totalité de tous ceux, petits ou grands, états inclus, qui prétendent orienter vos décisions. Si vous en doutez, étudiez l’histoire économique, celle des crises et des scandales notamment, et vous n’aurez plus de doute : OUI ils vous regardent bien comme un pigeon à plumer, rôtir et dévorer.

* Dont, je suis sorti écoeuré et découragé par tous les coups bas subis pour avoir eu le seul tort de tenir à l’attitude qu’on attend de tout conseiller, en quelques matières que ce soit, faire primer l’intérêt du client sur le sien.

Merci pour votre retour d’expérience, je ne pensais pas que la gestion de fortune était à ce point gangrenée…

Salut Alexandre,

Je suis en train de lire le livre de Stan Weinstein et il me transforme totalement. Mon regard change et dans le bon sens. Je suis aussi convaincu qu’il ne faut pas écouter les autres qui te dises d’acheter telle action car ce sera toujours trop tard.

Il faut lire le marché et prendre ses décisions en fonction de que qu’on a vu sans tenir compte du reste.

Thierry