La bourse chute, les médias sont hystériques et les réseaux sociaux parlent de la plus grande crise que le monde ait vu. Les théories collapsologues (effondrement des civilisations) refont surface : le monde est perdu, retirez votre argent des banques, achetez de l’or, achetez du bitcoin, etc.

Dans ces conditions de marché, il est difficile de faire des choix rationnels tant nos actes sont dictés par nos émotions. Il y a ceux qui se mettent à paniquer et vendent, ceux qui tel un lapin devant les phares d’une voiture, restent tétanisés par les événements et ceux qui mettent en place un plan de trading mais ne s’y tiennent pas.

Tout le monde a un plan jusqu’au premier coup-de-poing dans la face.

Mike Tyson

En effet quand les marchés montent, beaucoup d’investisseurs mettent en place des plans de trading. Par exemple : en tant qu’investisseur à long terme, j’achète régulièrement et peu importe les conditions de marchés. Une crise financière serait même excellent pour acheter des actions à vil prix.

Mais quand les marchés baissent violemment, le plan de trading tombe à l’eau. L’irrationnel prend la place du rationnel et les décisions sont dictées par la pire des conseillères : la peur !

Et pourtant en bourse, les occasions de paniquer sont nombreuses. Rien que dans le dernier marché haussier, nous avons connu :

- un accident nucléaire majeur (Fukushima)

- la faillite d’un État Européen (la Grèce)

- un État qui quitte l’Union Européenne (la Grande Bretagne)

- une guerre en Europe (l’invasion de l’Ukraine)

- une guerre commerciale (USA-Chine)

- des épidémies (grippe H1N1, Ebola, Coronavirus)

- l’élection de populiste (Italie, USA, etc.)

- des attentats terroristes (Paris, Londres, Madrid, etc.)

Cependant, le marché n’a cessé de grimper. Ces événements étaient d’ailleurs d’excellents points d’entrée à long terme.

Quand la bourse chute, les options sont peu nombreuses pour l’investisseur : acheter, vendre ou ne rien faire. En quelques jours/semaines, de véritables fortunes changent de mains.

Dans cet article, je vais tenter de décrypter le comportement du boursicoteur pendant cette phase de panique et vous proposer un plan d’actions pour ne plus vous faire piéger par la volatilité des marchés.

Le psychologie du boursicoteur

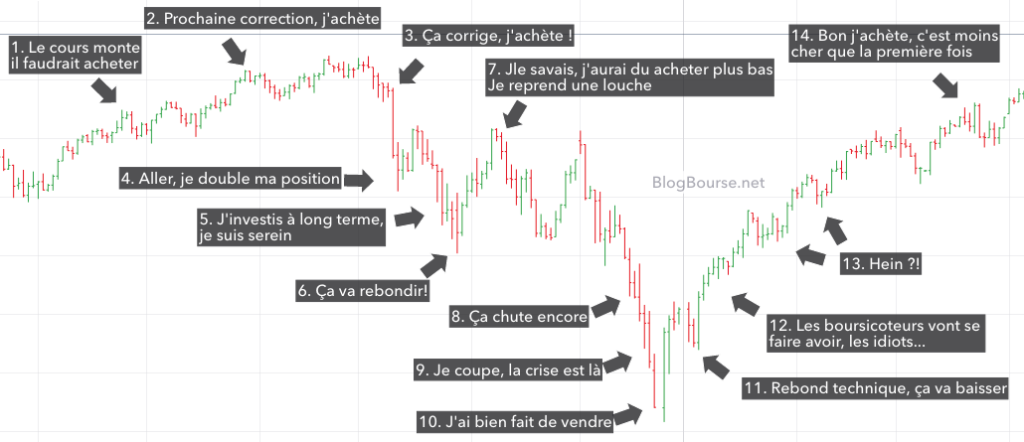

Pourquoi le petit porteur fait-il toujours les mêmes erreurs ? Tel le dindon de la farce, il achète au plus haut et vend au plus bas, offrant son argent aux requins de Wall Street. Regardez plutôt ce qu’un petit investisseur a pu se dire pendant la correction de fin 2018.

Porté par l’euphorie des marchés, notre petit porteur a acheté sur des plus hauts, n’hésitant pas à renforcer dès les premières baisses. Mais au fur et à mesure que les marchés s’écroulaient et que les mauvaises nouvelles s’accumulaient, notre petit porteur a changé d’état d’esprit.

Son compte titres qui affichait une belle plus-value, dont il était fier, vient de virer au rouge.

Si vous n’êtes pas un habitué de la bourse, les variations de votre portefeuille peuvent rapidement vous effrayer. Imaginez un compte bourse avec 20.000€. Le marché gagne 15% : chouette, je viens de gagner 3.000€ sans rien faire, les vacances de cet été sont payées par les marchés, la bourse c’est trop facile.

Mais si le marché perd 15% : je viens de perdre 3.000€, quasiment 3 mois de SMIC, comment vais-je l’annoncer à ma femme ? La bourse n’est pas faite pour moi, j’arrête les frais.

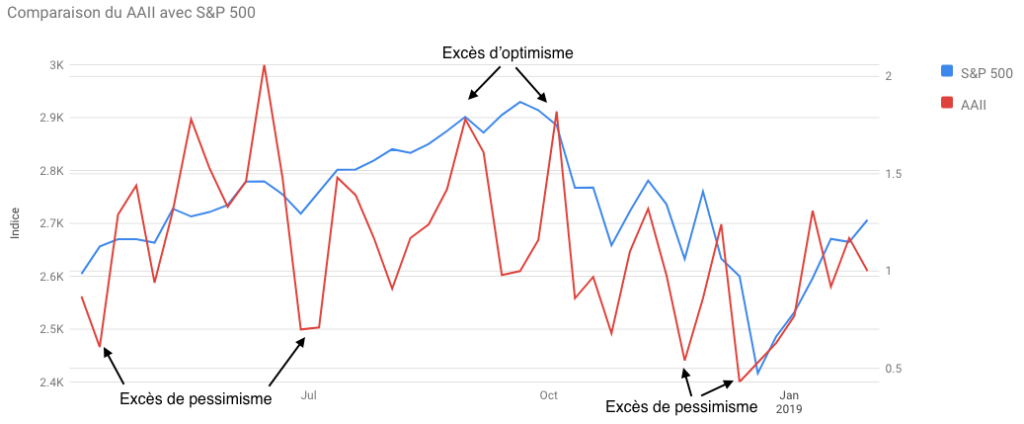

Ce schéma très classique pousse de nombreux petits porteurs à entrer et sortir du marché au mauvais moment. Dans ma revue de la bourse de New York, je suis régulièrement des indicateurs de sentiment de marché. Et notamment un sondage publié toutes les semaines sur le sentiment des petits porteurs américains.

Mais 1 image vaut 1000 mots :

En 2018, à chaque fois que les petits porteurs sont devenus baissier, les marchés ont fortement rebondi. Et quand les petits investisseurs américains étaient euphoriques, les marchés ont corrigé !

La grande majorité des investisseurs sait que la foule investit au mauvais moment, et pourtant ils continuent de faire les mêmes erreurs. Mais ce n’est pas totalement leur faute…

Le rôle des médias dans la psychose

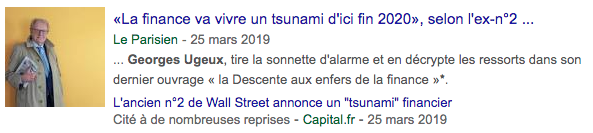

En bourse, les Cassandres sont nombreuses. Vous savez, toutes ces personnes clairvoyantes sur l’avenir mais qui ne voient que les malheurs à venir. Quelques semaines après l’ouverture de ce blog (mars 2019), je me suis attaqué à Georges Ugeux. En pleine promotion de son nouveau livre, il annonçait que la crise financière allait frapper en 2020.

Imaginez-vous en plein mois d’août à la montage. Vous prenez la parole en public et vous annoncez : LA NEIGE VA ARRIVER !! Cette situation serait quelque peu loufoque et pourtant votre prévision est réaliste puisque dans 6-8 mois, l’hiver sera là et la neige avec…

Les prévisionnistes qui vous annoncent que la prochaine crise est pour demain, font exactement la même chose. Bien sûr qu’une crise va se produire dans le futur, les marchés sont cycliques ! Quand vous regardez la météo, vous n’avez pas besoin de savoir s’il va pleuvoir dans 6 mois, vous voulez la météo du lendemain ou du week end à venir…

Le problème des Cassandres est qu’elles sont partout dans les médias. Et pour cause, la peur est un sentiment qui fait vendre. À votre avis, j’aurai le meilleur taux de clic sur quel titre de newsletter :

- Tout va bien, vous pouvez continuer vos achats en bourse

- C’est la crise, vendez vendez VENDEZ !!!

Quand est-ce que les chaines d’information en continue réalisent leur meilleure audience ? Pendant le sacre de l’équipe de France de Football ou pendant les attentats de Paris ?

Sur Youtube, je me suis amusé à classer les vidéos de SicavOnline par nombre de vue. Et bien sûr dans les vidéos les plus vues on a :

- Comment préserver ses économies de la crise qui vient

- Finance : le grand mensonge

- Taux négatifs : la nouvelle bombe à retardement ?

- Immobilier : 15 à 20% de baisses des prix en 2020 ?

- Épargne : comment rester debout après la tempête

- Bourse : pourquoi la chute sera violente

Que de titres anxiogènes et pourtant, les internautes en raffolent !

L’impact des mauvaises nouvelles

Le problème avec les mauvaises nouvelles véhiculées par les médias, c’est qu’elles frappent très durement les esprits. En finance comportementale, les psychologues Paul Rozin et Edward Rozyman ont mis en exergue le biais de négativité.

Cette tendance à retenir davantage les mauvaises nouvelles que les bonnes remonterait au début de l’humanité. Nos ancêtres les chasseurs-cueilleurs ont ainsi développé cette compétence afin d’améliorer leur chance de survie.

Le cerveau des humains et des autres animaux contient un mécanisme qui est construit de manière à donner la priorité aux mauvaises nouvelles. En réduisant à quelques centièmes de seconde le temps nécessaire à détecter un prédateur, ce circuit améliore l’espérance de vie de l’animal.

Daniel Kahneman, Psychologue et Économiste

Pour combattre le biais de négativité, je vous propose de suivre ces trois mécanismes de défense.

Être conscient du biais de négativité

Pour lutter contre le biais de négativité, il faut en être conscient. Vous ne pouvez pas lutter contre un ennemi que vous ne connaissez pas…

Bon maintenant, vous connaissez son nom et son impact sur votre prise de décision !

Prendre du recul sur la situation

Quand les mauvaises nouvelles s’accumulent, il faut savoir rester rationnel pour être à même de juger la situation. Quand la bourse chute, il n’est pas nécessaire de prendre une décision en quelques secondes pour sauver votre vie.

Mettez en place un schéma de décision rationnel, définissez une liste d’indicateurs dans lesquels vous avez confiance. Et analysez les à tête reposée avant de prendre la moindre décision.

Par exemple, pendant la crise du coronavirus, j’ai passé en revue mes indicateurs favoris pour décider du plan d’actions à adopter.

Couper votre télévision / radio / réseaux sociaux

Troisième et dernière action à mettre en place, coupez-vous des mauvaises nouvelles. Regardez une série sur Netflix plutôt que de vous polluer l’esprit avec un torrent de mauvaises nouvelles. Télévision et radio apportent leurs lots de mauvaises nouvelles à heure fixe.

Mais les réseaux sociaux sont également à proscrire si le biais de négativité vous affecte fortement. Les réseaux sociaux (comme Twitter) ont une force d’attraction incomparable. Vous naviguez de compte en compte qui apportent chacun leurs lots de mauvaises nouvelles. La tension monte et vous doutez de plus en plus de votre raisonnement…

À la moindre agitation des marchés, les permabears (vendeurs) sortent de leur hibernation. Ils vous annoncent la fin du monde depuis de très nombreux trimestres et si vous les aviez suivi, votre compte de trading serait rouge sang… mais quand les marchés commencent à reculer, ils savent vous rappeler qu’ils avaient prédit la chute de la bourse !!!

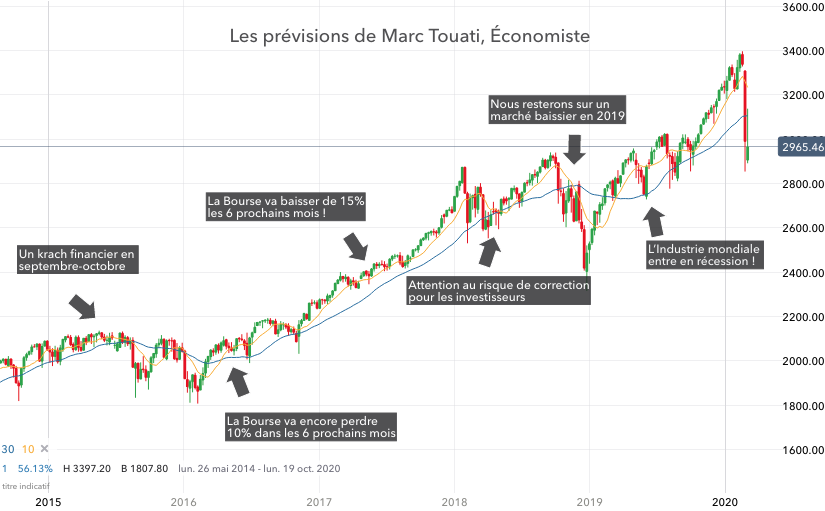

Prenez l’exemple de l’économiste Marc Touati, qui annonce un krach financier depuis 2015 !! Et qui régulièrement, rappelle que les marchés vont baisser sévèrement. Depuis la prédiction de l’économiste, le S&P 500 a gagné plus de 50%…

Allez, une petite dernière pour le plaisir.

Maintenant que vous vous êtes coupés des mauvaises ondes, qui perturbent votre processus décisionnel, définissez votre plan d’actions !

Quel est le « Time to Recovery » après la chute de la bourse ?

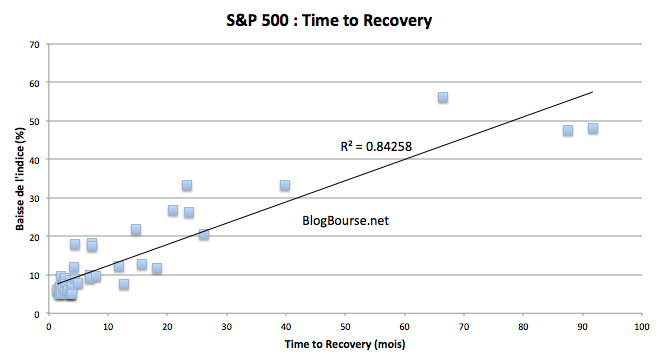

Les marchés financiers évoluent 90% du temps près de leur plus haut mais quand ils chutent, combien de temps mettent-ils pour retrouver leur précédent sommet ?

Ce concept s’appelle le Time to Recovery (temps pour récupérer, en français). Et pour les besoins de cet article, j’ai étudié toutes les baisses supérieures à 5% depuis les années 50 sur le S&P 500.

Il n’est pas surprenant de constater que plus la chute de la bourse est importante et plus le temps pour retrouver les plus hauts est grand. Pour les plus matheux d’entre vous, vous constaterez que le coefficient de détermination (R²) est de 0,84. Plus ce coefficient est proche de 1 et plus la droite de régression linéaire est fiable.

Vendre, acheter ou ne rien faire ?

Bon maintenant qu’on a mis notre cerveau dans le bon sens de la marche, il est temps de définir notre plan d’actions quand la bourse chute. Basiquement, vous avez trois choix très simple :

- Acheter

- Vendre

- Ne rien faire

Quand on connait le « Time to recovery » après un krach, il serait criminel de ne rien faire. Encaisser une baisse de 50% (voir plus) de son portefeuille ? Très peu pour moi… D’autant plus qu’en bourse, vous connaissez surement ce proverbe qui dit :

Acheter au son du canon et vendre au son du clairon

Encore faut-il savoir reconnaitre le son d’un canon ou d’un clairon. Pris dans la panique générale, le manque de rationalité peut vous faire prendre de mauvaises décisions. L’objectif des paragraphes à venir est de mettre en place un processus de décision simple et rationnel.

Sommes-nous en situation de krach ?

Quand la bourse baisse violemment, le premier réflexe consiste à évaluer le risque de krach boursier. Alors je sais ce que vous allez me dire, il n’est pas possible de prédire une crise financière, ceux qui ont essayé ont perdu beaucoup d’argent, etc.

Cependant si vous avez étudié sérieusement l’histoire des marchés, vous saurez détecter les signes annonciateurs d’un retournement de tendance. Le célèbre journaliste et trader, Stan Weinstein a mis en place une liste d’indicateurs qu’il appelle son « Poids des évidences ».

Sur BlogBourse.net, je suis de manière hebdomadaire plusieurs de ces indicateurs mais laissez-moi vous en parler succinctement.

La situation économique aux USA

La Chine est certes l’usine du monde mais les États-Unis sont le moteur économique de la planète. Le PIB étasuniens pèse pour quasiment un quart de la valeur mondiale… Quand l’oncle Sam se met à consommer, les usines chinoises, mexicaines et européennes se mettent à produire.

Par ailleurs, la capitalisation boursière des entreprises américaines représentent plus de 40% de la capitalisation boursière mondiale. Les USA sont donc le principal driver du monde et ignorer la santé des USA dans vos analyses serait criminel !

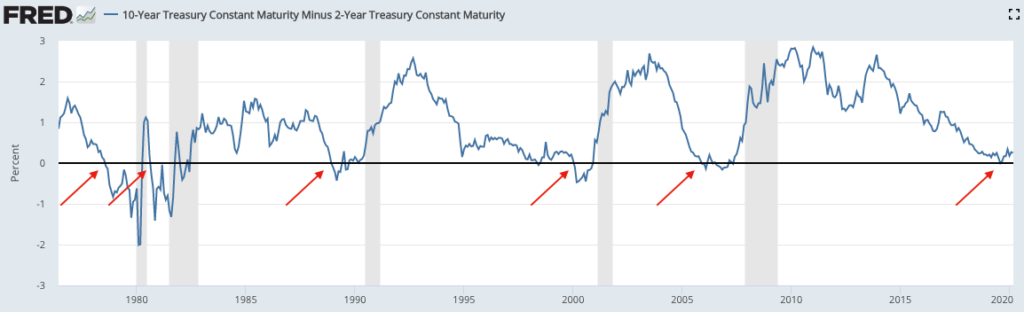

Dans mon poids des évidences, je suis plusieurs indicateurs macro-économiques. Le principal n’est autre que la courbe des taux dont l’inversion a précédé chaque grande récession. Cependant l’inversion de la courbe des taux se produit en moyenne 12 à 18 mois avant le début de la récession.

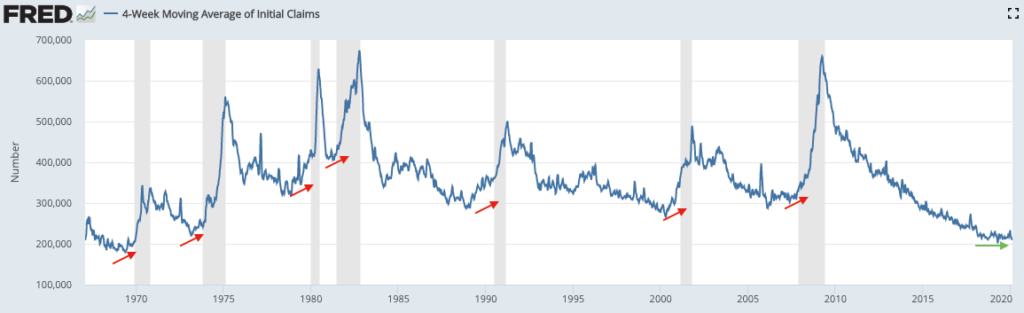

Ensuite, il y a la situation de l’emploi outre atlantique. Pour que l’oncle Sam puisse consommer, il faut qu’il ait un job ! Le taux de chômage et les inscriptions au chômage est donc un excellent indicateur pour sonder la vigueur de l’économique américaine.

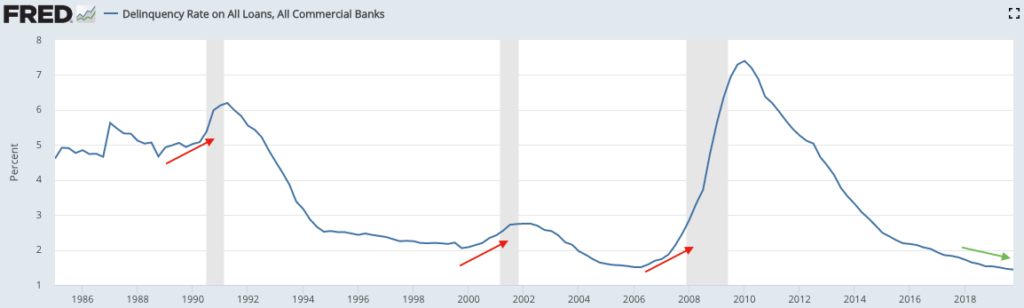

Mais même après avoir perdu son emploi, l’oncle Sam peut toujours consommer grâce à ses très (trop ?) nombreuses cartes de crédit. C’est pour cela que je suis attentivement les taux de défauts bancaires. Une augmentation de ses taux signifie que les ménages et les entreprises sont étranglées par des dettes, qu’ils n’arrivent plus à rembourser.

Attention, les médias commentent et organisent le buzz autour de nombreux indicateurs économiques. Par exemple, l’indice PMI publié tous les mois est censé prédire les récessions mais quand on analyse l’historique de cet indicateur, on se rend compte qu’il y a de nombreux faux signaux ou très en retard…

Pour qu’un indicateur technique ou macro-économique rentre dans votre poids des évidences, il doit avoir détecté de nombreuses occurrences de crise financière sans retard….

L’arbre qui cache la forêt

Si vous deviez acheter une forêt, analyseriez-vous uniquement les plus grands et les plus beaux arbres ? Ou tenteriez-vous de regarder la forêt dans son ensemble ? Et bien c’est pareil pour les indices, vous ne pouvez pas vous fier aux évolutions du Dow Jones 30 ou du S&P 500 avant de prendre position.

Pour mesurer l’étendue du marché, Stan Weinstein préconise d’utiliser l’indicateur nommé Ligne des avancées / déclins. Pour être bref, cet indicateur va mesurer le nombre d’actions qui montent ou qui baissent chaque jour. Chaque action aura le même poids, indépendamment de leur capitalisation boursière.

Tant que l’A/D Line monte de concert avec le Dow Jones, il n’y a pas de raison de s’inquiéter. Si cet indicateur cesse de grimper tandis que le Dow Jones connait de nouveaux sommets, on parlera alors de divergence baissière (négative). Si cette divergence dure plusieurs mois, cela signifie qu’un nouveau marché baissier est sur le point d’arriver.

Le prix, rien que le prix

Si tous vos indicateurs sont à l’orange, voir au rouge, vous devez quand même attendre le signal chartiste. Le signal qui vous montre que tous les opérateurs de marché ont abandonné le bateau, à tel point que la première vague (baissière) fera chavirer l’embarcation.

À la fin de l’année 98, tous les indicateurs étaient dans le rouge. Début d’inversion de la courbe des taux, augmentation des inscriptions au chômage et divergence négative de l’A/D Line… mais le Nasdaq 100 ne cassa jamais ses supports. Il n’était donc pas leur de vendre l’indice, dont le cours tripla deux ans plus tard.

Que faire en cas de krach ?

Maintenant que vous avez identifié les risques de krach, vous allez devoir préparer votre portefeuille boursier, tel un marin prépare son bateau avant la tempête.

- Changer de cap : vendre ses positions longues (acheteuses) et se préparer à shorter le marché.

- Réduire la voilure : réduire l’effet de levier de votre portefeuille. Même si vous êtes dans le bon sens, les mouvements boursiers peuvent être très violent.

Pour vendre à découvert, il existe plusieurs solutions/sous-jacents. Le plus simple consiste à acheter des trackers dit inverses. Par exemple sur le PEA, il est possible d’acheter un ETF reverse sur le CAC 40 avec levier de 2. Commercialisé par la société Lyxor, ce tracker est disponible sous le ticker BX4 (FR0010411884). Cet ETF va répliquer en sens opposé un indice. Par exemple si le CAC 40 perd 3%, le tracker va quant à lui gagner 6% !

Sur les comptes titres, l’offre pour shorter est beaucoup plus grande. Par exemple, l’investisseur expérimenté pourra se gaver sur les options. En achetant un PUT (option de vente) hors de la monnaie et avec une échéance de 3 à 6 mois, l’investisseur aura de très grandes chances de voir son investissement multiplier quand la volatilité explosera.

L’erreur à ne pas commettre pendant un krach

L’erreur dans cette situation serait d’acheter continuellement et à chaque baisse des marchés. De gros investisseurs comme Warren Buffett utilise cette stratégie mais ils n’ont pas d’autres choix ! Buffett a accumulé près de 130 milliards de dollars en cash dans sa holding. Il doit donc lisser ses achats sur plusieurs semaines/mois.

Alors que vous, en tant que petit porteur, vous pouvez attendre un signal d’achat fort –golden cross– pour rentrer en quelques jours. Votre capital étant microscopique (quelques milliers/millions d’euros), personne ne s’apercevra de vos achats.

Maintenant si les risques de krach sont faibles, la stratégie à adopter est tout autre…

S’il n’y a pas de krach, profitez des soldes !

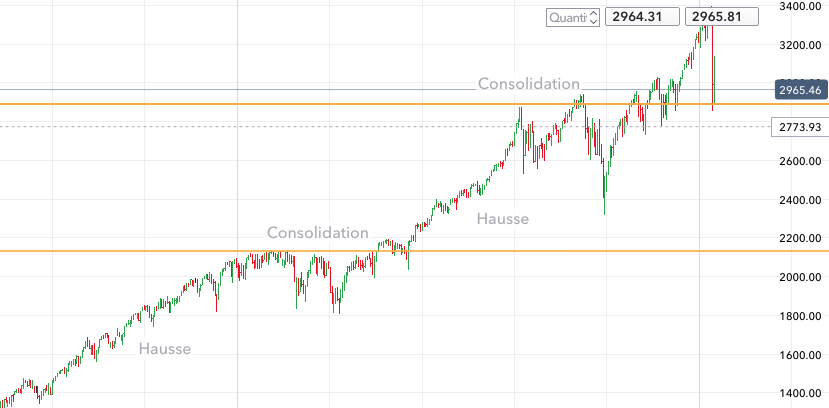

Les marchés ne montent pas de manière linéaire, les hausses sont faites par à-coups. Regardez plutôt l’évolution du S&P 500 de 2013 à 2020, l’indice boursier grimpe pendant plusieurs mois/trimestres puis se stabilise pendant plusieurs mois. Pendant cette phase de consolidation de nombreux investisseurs prennent leurs bénéfices, le courant acheteur se tari…. avant de repartir de plus belle.

Pendant ces phases de consolidation, les indices peuvent baisser de 5 à 20%. Il est donc essentiel de profiter de cette période de soldes pour renforcer vos positions à l’achat. Si Amazon baissait le prix du dernier gadget à la mode de 20%, vous en profiteriez pour l’acheter, non ?

Achetez progressivement dans la hausse, et la baisse

Cependant en bourse, nous ne savons pas jusqu’où baissera le prix des actions. Il convient donc d’adopter la méthode DCA, ou Dollar Cost Average. Sous cet acronyme anglais se cache une méthode très simple, que vous pratiquez déjà surement.

Cette méthode consiste à investir régulièrement le même montant, que les marchés montent ou baissent. Pendant que la bourse chute, vous devez à minima maintenir vos achats périodiques. Quand on arrive sur des baisses supérieures à 10% (et que le cours est sous sa moyenne mobile à 30 semaines), vous pouvez accélérer vos achats pour profiter des soldes.

Les pressions psychologiques pendant la chute

Psychologiquement, renforcer vos positions pendant que les marchés chutent est une chose compliquée à gérer. Vous recevez de nombreux signaux contradictoires (médias, réseaux sociaux) et même si vous êtes sûr de votre analyse, vous allez vous mettre à douter.

Et si cette fois c’était différent ? Vous voyez vos plus values s’effriter jour après jour, tout cet argent parti en fumée. Votre entourage va même se permettre de vous donner des conseils sur la manière de gérer vos finances. Des gens connaissant rien aux marchés vous annoncent : cette fois, c’est la bonne. J’espère que tu n’as plus d’action, sinon t’es mal…

Pendant cette période cruciale, vous devez aller contre vents et marées et garder le cap de vos convictions.

Certains changent de convictions pour l’amour de leur parti, moi, je change de parti pour l’amour de mes convictions.

Winston Churchill

Dans ces moments de doute, le plus simple consiste à prendre du recul par rapport aux évènements. Ne restez pas compter le nombre d’infections du Coronavirus jour après jour, ne suivez pas l’évolution du nuage nucléaire de Fukushima, etc. Paramétrez vos ordres d’achat sur les niveaux qui vous intéressent et coupez votre plateforme de trading.

La bourse n’est pas un domaine facile, même si on se contente d’une approche passive.

À vous de jouer, maintenant !

Si vous souhaitez gagner de l’argent de manière durable, vous devez apprendre à penser par vous même. Je vous rappelle que les conseilleurs ne sont pas les payeurs, quand vous cliquez sur acheter ou vendre, c’est vous qui devrez assumer les conséquences financières !

Gardez à l’esprit que les médias invitent les Cassandres parce que cela fait de l’audience, du buzz et donc ça fait vendre (des espaces publicitaires, des livres, etc.).

En tant qu’investisseur, vous devez définir votre plan de trading et le backtester à long terme. Et surtout le moment voulu, vous devez le mettre en application. Ce n’est pas évident d’acheter quand tous les experts crient à la fin du monde mais si vous tenez bon, vous réaliserez des performances incroyables.

Si vous souhaitez recevoir de l’information de qualité, qui n’est pas drivée par l’audience, inscrivez-vous à la newsletter du blog, c’est gratuit !

Bonjour à tous,

Très bon article !

Cependant, si vous n’avez pas les connaissances pour faire face à la forte volatilité des marchés, vous pouvez vous intéresser aux robots.

Bonne journée à tous,

Bonjour Valentin,

Encore faut-il savoir développer un robot… et avoir une stratégie

Je passe outre toutes les arnaques disponibles sur le net!

La citation de Mike Tyson est tellement vraie.

Certains investisseurs dits long terme paniquent et liquident déjà leur portefeuille…

Bonjour Rudy,

C’est le propre de la psychologie des foules. En période de panique, on jette le bébé avec l’eau du bain.

Alexandre

Très bon article!!

Quand j’ai débuté en bourse, j’avais du mal à tenir mes positions gagnantes. Je coupais toujours trop tôt.

Avec le temps, j’ai regardé que plus j’étais connecté à mon compte ou aux marchés et plus j’avais la tentation de faire des bêtises…

Maintenant, j’essaie de prendre de la distance par rapport aux évènements et ne suis plus les cours au jour le jour

Bonjour Andress,

Merci pour votre commentaire. Prendre de la distance et rationaliser nos actions sont les meilleures des choses à faire en cette période.

Alexandre

Salut,

J’ai profité des soldes en achetant plusieurs actions du CAC40 comme TOTAL, ORANGE ou encore PUBLICIS. Le rendement est énorme sur les trois et dans plusieurs années j’aurais accumulé le dividende et la plus-value une fois vendu.

Cette crise a été foudroyante et même si on est encore au début, je pense que le pire est derrière nous dans le mesure où on est passé d’un marché ultra haussier sur les derniers mois/années à une peur panique. On a tous été surpris par la chute brutale des indices. Maintenant, les investisseurs ont levé le pied et savent qu’à tout moment on peut repartir vers le bas.

Hello Trader Du Dimanche,

Nous vivons une période passionnante (bien que dramatique).

D’un point de vu financier, je reçois beaucoup de signaux contraire :

Ce battre contre sa propre psychologie est difficile, c’est d’ailleurs pour ça que j’ai réduis la voilure sur mes ETF à levier.

Sur les actions, j’ai également acheté l’action Total : faible dette, société résiliente en cas de crise, excellent management.

Je connais beaucoup moins Orange ou Publicis.

Alexandre

Très intéressant ton article. J’ai mis un lien vers celui-ci dans les commentaires en dessous de mon article.

Merci beaucoup!